一、车市高景气,零部件企业盈利居高不下

从产业链关系看,零部件行业作为整车的上游,景气度与下游整车销量密切相关。由于零部件与整车的上下游关系,导致价值链传导存在时间差,因此零部件企业营收增速通常略滞后于整车销量增速反应。2008-2017年,国内车市大致经历三轮较为显著的周期,阶段销量增速顶点分别是2009年(46.1%)、2013年(13.9%)、和2016年(13.7%),而零部件营收增速的高点分别出现在2010年(59.6%)、2013年(17.2%)和2016年(25.5%),反应出零部件景气度与车市景气度高度吻合。

从逻辑关系看,国内零部件企业大多专注OEM市场,为整车配套几乎成为国内零部件企业唯一的去路。因此整车市场作为滋养零部件行业的沃土,深刻影响零部件行业的景气度也不难理解。

零部件企业盈利能力源于内生与外部环境,内生包括自身技术积累、产品附加值提升以及由此带来的议价能力等,外部环境主要包括上游原材料价格、下游整车行业景气度。而整车行业为零部件企业扎根生长提供天然的沃土,构成对其盈利能力最基础的影响。

车市景气度主要从以下方面影响零部件企业盈利能力:

汽车行业景气度高企带来规模效应:国内巨大的汽车消费市场与较高的增速为上游零部件行业带来规模效应的显著释放,规模效应的体现形式之一是零部件企业产能利用率提高,从而降低了分摊到单位产品上的固定成本和固定费用,进而使盈利弹性显著放大。

供需错配带来议价能力:零部件企业根据下游车市景气度安排产能,产能建设周期一般18-24个月,当零部件企业产能扩建速度滞后于车市较高的产销增速时,阶段性供需错配导致零部件企业在与整车厂商谈判中的议价地位提升,从而获得更大的利润空间。

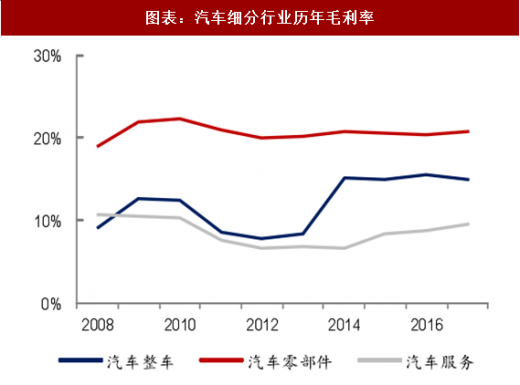

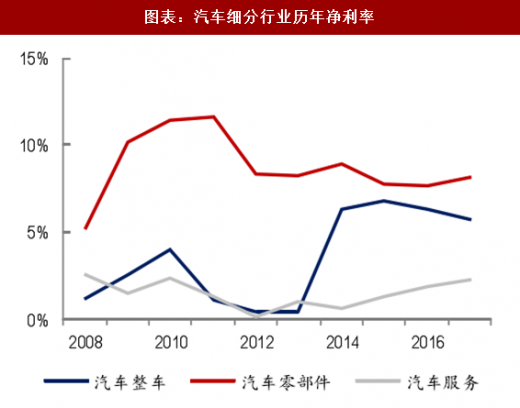

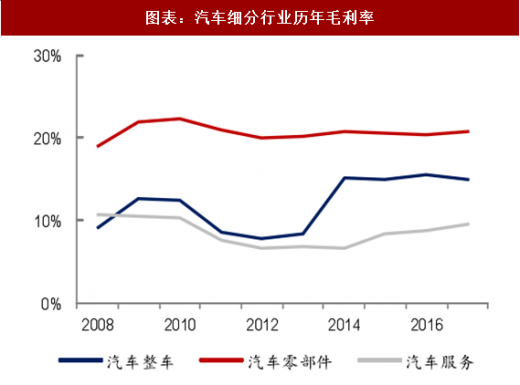

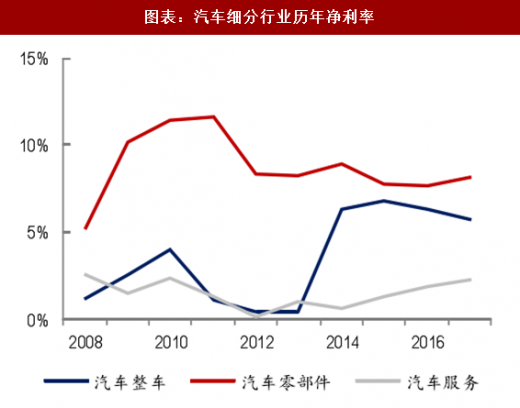

在过去国内车市持续的高景气度下,零部件行业盈利能力一直较强,且在汽车各细分子行业中最为突出。过去十年汽车零部件行业毛利率常年维持在20%的中枢,净利率基本维持在7.5%的中枢,显著高于整车行业及其他汽车子行业。可以说,正是国内车市的高景气造就了零部件企业“最好的时代”。

参考观研天下发布《2018年中国汽车零部件行业分析报告-市场运营态势与投资前景预测》

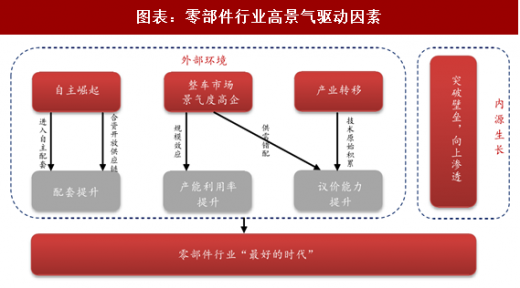

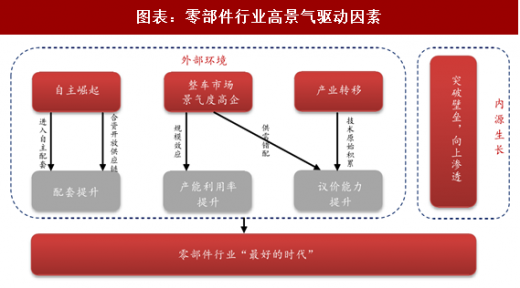

过去零部件企业盈利能力居高不下,行业规模快速提升,充分反映了零部件行业的较高景气。我们认为,外部环境与内源生长共同造就了零部件行业“最好的时代”,具体原因包括以下几个方面。

(1)整车市场景气度高企:1、规模效应下零部件企业产能利用率提升;2、高景气下的供需错配导致零部件企业议价地位提升。

(2)自主崛起带来产业链变局:1、自主品牌供应链相对开放,自主崛起为自主零部件带来配套机遇;2、合资品牌受自主崛起冲击,成本敏感性增强,为自主零部件突破其原来封闭的供应链体系提供可能。

(3)产业政策支持:1、产业转移带来技术的原始积累:优惠的外商投资政策,优越的资源禀赋使中国成为产业转移的重要承接者与受益者,由此获得零部件技术的原始积累;2、收购兼并为国内零部件企业提供了承接产业转移的绝佳机遇,从而加速技术积累,并重塑了整零关系,打破了原有的配套体系。3、零部件产业集群形成,典型代表是江苏南部、宁波等地在政策推动下形成具有优势的零部件产业集群。

(4)强劲的内源生长:经历初步的技术积累后,国内零部件企业开始由内外饰等低壁垒零部件向变速器、发动机、汽车电子等核心零部件领域渗透,产品附加值进一步提升,行业“质”与“量”齐升。

从产业链关系看,零部件行业作为整车的上游,景气度与下游整车销量密切相关。由于零部件与整车的上下游关系,导致价值链传导存在时间差,因此零部件企业营收增速通常略滞后于整车销量增速反应。2008-2017年,国内车市大致经历三轮较为显著的周期,阶段销量增速顶点分别是2009年(46.1%)、2013年(13.9%)、和2016年(13.7%),而零部件营收增速的高点分别出现在2010年(59.6%)、2013年(17.2%)和2016年(25.5%),反应出零部件景气度与车市景气度高度吻合。

从逻辑关系看,国内零部件企业大多专注OEM市场,为整车配套几乎成为国内零部件企业唯一的去路。因此整车市场作为滋养零部件行业的沃土,深刻影响零部件行业的景气度也不难理解。

图表:零部件景气度与整车销量增速密切相关

图表来源:公开资料整理

零部件企业盈利能力源于内生与外部环境,内生包括自身技术积累、产品附加值提升以及由此带来的议价能力等,外部环境主要包括上游原材料价格、下游整车行业景气度。而整车行业为零部件企业扎根生长提供天然的沃土,构成对其盈利能力最基础的影响。

车市景气度主要从以下方面影响零部件企业盈利能力:

汽车行业景气度高企带来规模效应:国内巨大的汽车消费市场与较高的增速为上游零部件行业带来规模效应的显著释放,规模效应的体现形式之一是零部件企业产能利用率提高,从而降低了分摊到单位产品上的固定成本和固定费用,进而使盈利弹性显著放大。

供需错配带来议价能力:零部件企业根据下游车市景气度安排产能,产能建设周期一般18-24个月,当零部件企业产能扩建速度滞后于车市较高的产销增速时,阶段性供需错配导致零部件企业在与整车厂商谈判中的议价地位提升,从而获得更大的利润空间。

在过去国内车市持续的高景气度下,零部件行业盈利能力一直较强,且在汽车各细分子行业中最为突出。过去十年汽车零部件行业毛利率常年维持在20%的中枢,净利率基本维持在7.5%的中枢,显著高于整车行业及其他汽车子行业。可以说,正是国内车市的高景气造就了零部件企业“最好的时代”。

图表:汽车细分行业历年毛利率

图表来源:公开资料整理

参考观研天下发布《2018年中国汽车零部件行业分析报告-市场运营态势与投资前景预测》

图表:汽车细分行业历年净利率

图表来源:公开资料整理

二、探本溯源,零部件行业高景气有因可循过去零部件企业盈利能力居高不下,行业规模快速提升,充分反映了零部件行业的较高景气。我们认为,外部环境与内源生长共同造就了零部件行业“最好的时代”,具体原因包括以下几个方面。

(1)整车市场景气度高企:1、规模效应下零部件企业产能利用率提升;2、高景气下的供需错配导致零部件企业议价地位提升。

(2)自主崛起带来产业链变局:1、自主品牌供应链相对开放,自主崛起为自主零部件带来配套机遇;2、合资品牌受自主崛起冲击,成本敏感性增强,为自主零部件突破其原来封闭的供应链体系提供可能。

(3)产业政策支持:1、产业转移带来技术的原始积累:优惠的外商投资政策,优越的资源禀赋使中国成为产业转移的重要承接者与受益者,由此获得零部件技术的原始积累;2、收购兼并为国内零部件企业提供了承接产业转移的绝佳机遇,从而加速技术积累,并重塑了整零关系,打破了原有的配套体系。3、零部件产业集群形成,典型代表是江苏南部、宁波等地在政策推动下形成具有优势的零部件产业集群。

(4)强劲的内源生长:经历初步的技术积累后,国内零部件企业开始由内外饰等低壁垒零部件向变速器、发动机、汽车电子等核心零部件领域渗透,产品附加值进一步提升,行业“质”与“量”齐升。

图表:零部件行业高景气驱动因素

图表来源:公开资料整理

资料来源:公开资料,观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。