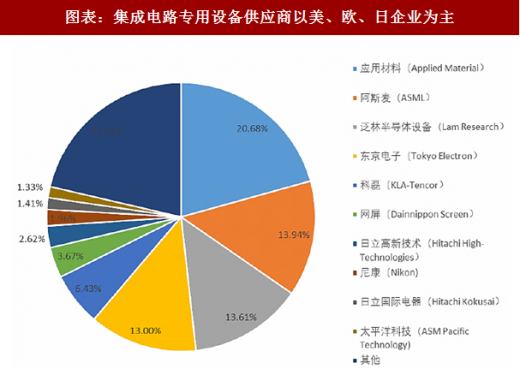

全球集成电路专用设备生产商以美、欧、日企业为主,主要包括美国应用材料公司(Applied Materials)、荷兰阿斯美尔(ASML)、美国泛林半导体(Lam Research)、日本东京电子(Tokyo Electron)、美国科磊(KLA-Tencor)等。根据 Gartner 统计的数据,2016 年前十大设备厂商销售额合计达到 294 亿美元,合计市占率达到 79%。其中应用材料公司以 77.36 亿美元的收入,占有了 20.68%的市场份额。在细分领域上集中度甚至更高,通常行业前三市占率可达到 90% 以上。比如在光刻机领域 ASML 一家独大,市占率高达 80%以上。

二、中国半导体专用设备市场以外企为主

我国集成电路专用设备行业市场份额仍主要由国外知名企业所占据。外企企业凭借较强的技术、品牌优势,在高端市场占据领先地位,面对我国巨大的市场需求和相对较低的生产成本,纷纷通过在我国建立独资企业、合资建厂的方式占领大部分国内市场。

根据中国电子专业设备工业协会统计,2016 年中国大陆半导体设备的市场规模(泛半导体,包括集成电路、LED、光伏)为 72.88 亿美元,其中进口设备的市场规模为64.6亿美元,同比增长 31.8%,国产设备的市场规模为57亿元(折合8.28亿美元),国产设备占比为11.36%。

国产设备中IC装备占比为50%,约为28.5亿元(折合4.14亿美元)。

在国家科技重大专项之“极大规模集成电路制造装备与成套工艺专项”(02 专项)的大力支持和推动下,我国集成电路设备制造行业已实现从无到有、从低端装备到高端装备的突破,部分集成电路关键装备通过 02 专项验收并投入规模化生产中,包括 90nm-65nm 等离子介质刻蚀机、45nm-32nm 等离子体介质刻蚀机、65nm 硅栅刻蚀机、封装光刻机等设备。总的来看,除光刻机这一核心产品外,国内厂商已能够接近或达到28nm制程要求,与国内领军企业目前的制程水平基本一致,能够满足国内厂商建厂需求。中微半导体 7nm 深硅刻蚀机已成功进入台积电7nm先进制程生产线,达到了国际一流水平。目前国内半导体厂商14nm工艺仍处于研发阶段,北方华创等国内领先设备企业有机会共同参与研发相关专用设备。

参考观研天下发布《2018年中国集成电路市场分析报告-行业深度分析与发展前景研究》

《中国制造 2025》对于半导体设备国产化提出了明确要求:在 2020 年之前,90~32 纳米工艺设备国产化率达到 50%,实现 90 纳米光刻机国产化,封测关键设备国产化率达到 50%。在 2025 年之前,20~14 纳米工艺设备国产化率达到 30%,实现浸没式光刻机国产化。到 2030 年,实现 18 英寸工艺设备、EUV 光刻机、封测设备的国产化。国内具有足够技术储备的设备厂商将能够借助本轮投资高峰登上世界的舞台。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。