一、温故:仅 2 成股票上涨,领涨股多为行业龙头与新能源产业链公司

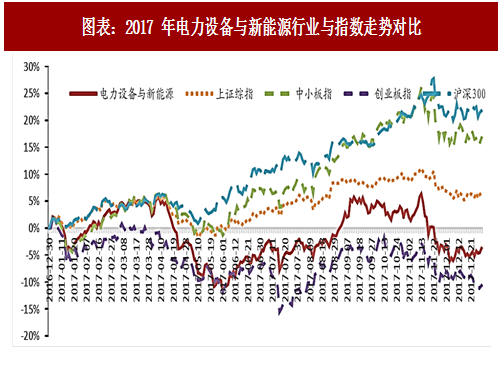

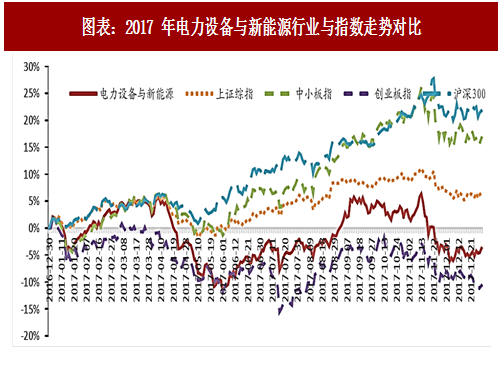

2017 年,上证综指、创业板指、中小板指数分别变动 6.56%、-10.67%、16.73%。电力设备与新能源行业的 A 股公司列示于附录 I。我们在统计样本中剔除了安靠智电、麦格米特、华瑞股份等次新股,对余下共 180 只股票进行分析,研究发现:其总市值上升 7.33%(包含增发等因素),以总股本进行加权平均测算拟合的整体股价下跌 3.75%,全年走势如图所示。这当中,股价累计上涨的有 38 个,在数目上仅占约 2 成。

2017 年,行业内 13 家上市公司(3 家创业板、3 家沪深主板、7 家中小板)股价涨幅超过 35%,涉及如下主题标签:新能源汽车产业链、新能源发电、盈利大增等,如表所示,如表所示。

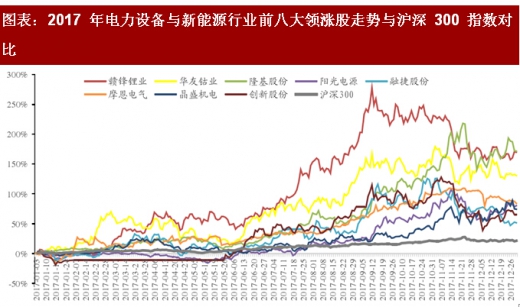

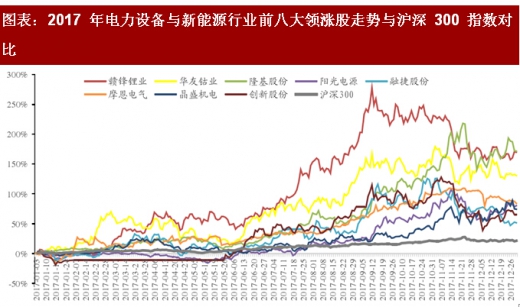

其中,全年股价涨幅超过 50%的前八大领涨股为:隆基股份、赣锋锂业、华友钴业、摩恩电气、阳光电源、晶盛机电、创新股份、融捷股份,全年累计涨幅分别为:173.83%、171.21%、128.12%、88.37%、78.91%、75.93%、66.44%、51.42%,股价走势如图所示。

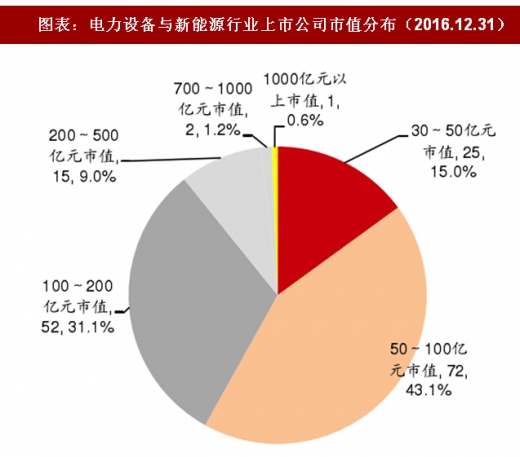

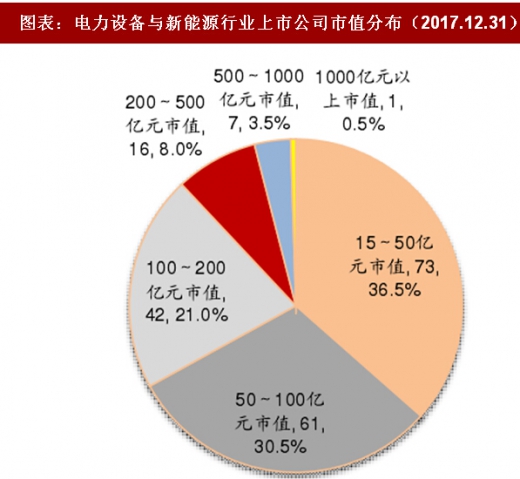

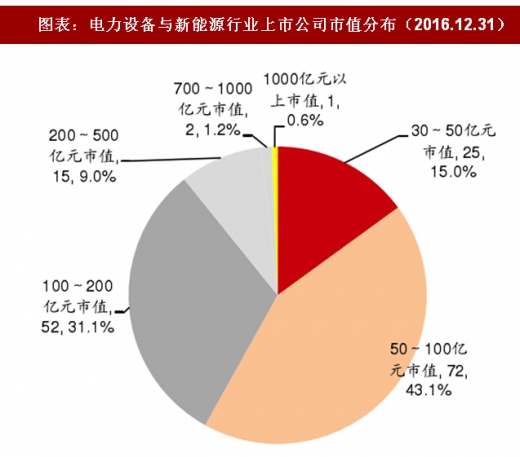

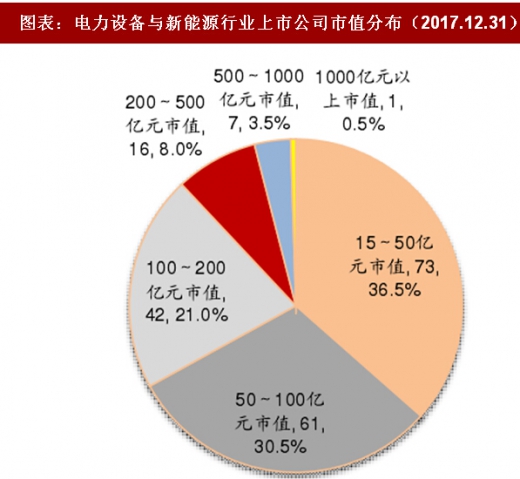

我们在电力设备与新能源行业 2017 年度投资策略报告《颠覆、重生,在科技与产业变革中成长》(20170124)中,提到:2016 年底,行业纳入统计的 167 家上市公司中,50 亿元以下的小市值公司有 25 家,占 15.0%;市值处于 50~100 亿元之间、100~200 亿元之间的公司分别有 72 家、52 家,占 43.1%、31.1%;市值超过 200 亿元的公司有 18 家,占 10.8%。最小市值为 30.4 亿元,最大市值为 1,099 亿元。2017 年底,行业纳入统计的 200 家上市公司中,50 亿元以下的小市值公司有 73 家,占 36.5%;市值处于 50~100 亿元之间、100~200 亿元之间的公司分别有 61 家、42家,占 30.5%、21.0%;市值超过 200 亿元的公司有 24 家,占 14.0%。最小市值为 15 亿元,最大市值为 1,144 亿元。

参考观研天下发布《2018-2023年中国电力设备产业市场运营规模现状与未来发展方向研究报告》

2017 年,纳入统计的 180 家公司(不含当年 IPO 的次新股)中,66 家市值有所增加(最多增加 1.73 倍),20 家市值增加了 0~20%,13 家市值增加了 20%~40%,25 家增加了 60%~2 倍。

从已发布的上市公司 2017 年三季报来看,2017 年前三季,纳入统计的 180 家上市公司中,以归属股东净利润为业绩参考指标,出现亏损的有 10 家,同比下降的有 83 家,同比增长 0~30%的有 54 家,同比增长 30%以上的有 62 家。 2017 年,行业内仅有 21.1%的公司出现股价上涨。对照分析,我们认为,经过 2017 年的调整,行业估值中枢整体回落,市场趋于理性,亦为 2018 年的行业 A 股投资带来较好的基础。

二、知新:精选投资主题,关注上市公司业绩兑现

展望戊戌年(2018 年),我们认为,电新行业二级市场投资面临如下机遇与挑战。 其一,从金融市场大环境的变化来看,市场对上市公司业绩兑现要求愈加苛刻,将于行业估值中枢方面有一定体现。

2017 年 2 月 17 日证监会发布的《上市公司非公开发行股票实施细则》,常被业界称为“再融资新规”。同时,IPO 审批加快。由此,A 股市场出现两大变化:1)优质企业较以往更容易实现直接上市,A 股“壳价值”降低;2)经营不善的企业借增发与资产重组改变经营主体与核心业务的现象,较以往更难实现。对于电新板块而言,估值中枢趋于稳定,业绩兑现确定性较弱、周期较长的部分概念股,相对稳健成长的行业蓝筹,不一定能享受较大的估值溢价。这一点,从 2017 年的板块走势上,已现端倪。展望 2018 年,我们认为,这一风格将会延续。

其二,在主题性投资方面,市场对于业绩兑现确定性较强的热点事件之催化效应,仍具一定敏感性。

我们建议投资者 2018 年重点关注核电审批重启、新能源乘用车与物流车加快投放、动力电池技术升级等事件。展望未来,这些事件对细分领域的产业发展与格局变化的影响,将是显著而深刻的。

其三,科技创新与商业模式突破,将对电新行业发展带来深远影响,并将于估值系统中得以体现。

据能源局发布的统计数据,我国 2017 年电源与电网建设投资完成额分别为 2,700 亿元、5,315 亿元,分别同比下降 20.8%、2.2%。我们认为,相关行业已告别投资总量增长的发展阶段,该趋势得到进一步确认。如继续“靠天吃饭”,随波逐流,即便是业绩成长一度耀眼的上市公司,亦有可能出现“不进则退”的现象。借同源技术拓展、外延并购等方式实现业务转型,迫在眉睫。事实上,优秀企业已在行动。比如,一众传统电力设备企业在过去几年战略性布局新能源汽车产业,谋求更大的产业发展舞台;多家电网设备商紧抓电改机遇,备战增量配电网、碳交易、综合能源服务等新兴细分市场。

我们建议投资者持续关注这类微观变化,并认为,即使处于同一细分板块,上市公司的业绩走势亦将发生一定分化,并影响行业估值中枢走向。企业治理之重要性,将在资本市场引起更多关注。对于估值较低、成长性较好的非龙头标的,市场对其估值将予以修正。

综合以上分析,建议投资者重点关注新能源汽车推广放量、核电审批重启、综合能源、新科技等主题性投资机会,以及上市公司业绩兑现预期。维持电力设备与新能源行业“看好”评级。

2017 年,上证综指、创业板指、中小板指数分别变动 6.56%、-10.67%、16.73%。电力设备与新能源行业的 A 股公司列示于附录 I。我们在统计样本中剔除了安靠智电、麦格米特、华瑞股份等次新股,对余下共 180 只股票进行分析,研究发现:其总市值上升 7.33%(包含增发等因素),以总股本进行加权平均测算拟合的整体股价下跌 3.75%,全年走势如图所示。这当中,股价累计上涨的有 38 个,在数目上仅占约 2 成。

图表:2017 年电力设备与新能源行业与指数走势对比

图表:电力设备与新能源行业 2017 年前 13 家领涨股

其中,全年股价涨幅超过 50%的前八大领涨股为:隆基股份、赣锋锂业、华友钴业、摩恩电气、阳光电源、晶盛机电、创新股份、融捷股份,全年累计涨幅分别为:173.83%、171.21%、128.12%、88.37%、78.91%、75.93%、66.44%、51.42%,股价走势如图所示。

图表:2017 年电力设备与新能源行业前八大领涨股走势与沪深300指数对比

参考观研天下发布《2018-2023年中国电力设备产业市场运营规模现状与未来发展方向研究报告》

图表:电力设备与新能源行业上市公司市值统计

图表:电力设备与新能源行业上市公司市值分布(2016.12.31)

图表:电力设备与新能源行业上市公司市值分布(2017.12.31)

2017 年,纳入统计的 180 家公司(不含当年 IPO 的次新股)中,66 家市值有所增加(最多增加 1.73 倍),20 家市值增加了 0~20%,13 家市值增加了 20%~40%,25 家增加了 60%~2 倍。

图表:2017 年电力设备与新能源行业上市公司市值与股价变化率统计(家,扣除 2017 年新上市的公司)

从已发布的上市公司 2017 年三季报来看,2017 年前三季,纳入统计的 180 家上市公司中,以归属股东净利润为业绩参考指标,出现亏损的有 10 家,同比下降的有 83 家,同比增长 0~30%的有 54 家,同比增长 30%以上的有 62 家。 2017 年,行业内仅有 21.1%的公司出现股价上涨。对照分析,我们认为,经过 2017 年的调整,行业估值中枢整体回落,市场趋于理性,亦为 2018 年的行业 A 股投资带来较好的基础。

二、知新:精选投资主题,关注上市公司业绩兑现

展望戊戌年(2018 年),我们认为,电新行业二级市场投资面临如下机遇与挑战。 其一,从金融市场大环境的变化来看,市场对上市公司业绩兑现要求愈加苛刻,将于行业估值中枢方面有一定体现。

2017 年 2 月 17 日证监会发布的《上市公司非公开发行股票实施细则》,常被业界称为“再融资新规”。同时,IPO 审批加快。由此,A 股市场出现两大变化:1)优质企业较以往更容易实现直接上市,A 股“壳价值”降低;2)经营不善的企业借增发与资产重组改变经营主体与核心业务的现象,较以往更难实现。对于电新板块而言,估值中枢趋于稳定,业绩兑现确定性较弱、周期较长的部分概念股,相对稳健成长的行业蓝筹,不一定能享受较大的估值溢价。这一点,从 2017 年的板块走势上,已现端倪。展望 2018 年,我们认为,这一风格将会延续。

其二,在主题性投资方面,市场对于业绩兑现确定性较强的热点事件之催化效应,仍具一定敏感性。

我们建议投资者 2018 年重点关注核电审批重启、新能源乘用车与物流车加快投放、动力电池技术升级等事件。展望未来,这些事件对细分领域的产业发展与格局变化的影响,将是显著而深刻的。

其三,科技创新与商业模式突破,将对电新行业发展带来深远影响,并将于估值系统中得以体现。

据能源局发布的统计数据,我国 2017 年电源与电网建设投资完成额分别为 2,700 亿元、5,315 亿元,分别同比下降 20.8%、2.2%。我们认为,相关行业已告别投资总量增长的发展阶段,该趋势得到进一步确认。如继续“靠天吃饭”,随波逐流,即便是业绩成长一度耀眼的上市公司,亦有可能出现“不进则退”的现象。借同源技术拓展、外延并购等方式实现业务转型,迫在眉睫。事实上,优秀企业已在行动。比如,一众传统电力设备企业在过去几年战略性布局新能源汽车产业,谋求更大的产业发展舞台;多家电网设备商紧抓电改机遇,备战增量配电网、碳交易、综合能源服务等新兴细分市场。

我们建议投资者持续关注这类微观变化,并认为,即使处于同一细分板块,上市公司的业绩走势亦将发生一定分化,并影响行业估值中枢走向。企业治理之重要性,将在资本市场引起更多关注。对于估值较低、成长性较好的非龙头标的,市场对其估值将予以修正。

综合以上分析,建议投资者重点关注新能源汽车推广放量、核电审批重启、综合能源、新科技等主题性投资机会,以及上市公司业绩兑现预期。维持电力设备与新能源行业“看好”评级。

资料来源:观研天下整理,转载请注明出处(ZQ)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。