参考观研天下发布《2019年中国4G市场分析报告-行业供需现状与投资商机研究》

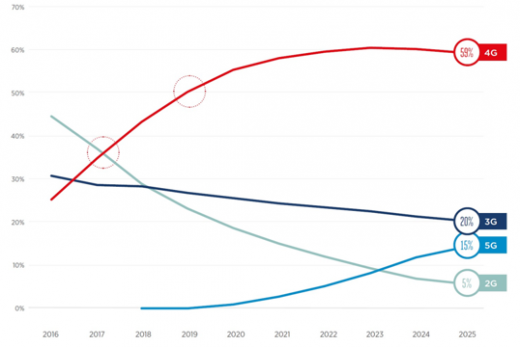

4G 连接数和占比的快速提升,主要力量源自发展中市场。2019虽然是 5G 开局之年,但大规模投入仅限于部分先发市场,全球范围的连接数和占比将长期处于爬坡阶段。根据GSMA,在2015年5G全球连接占比才可能升至15%,2G和3G尚存在较大的替代空间,故4G连接将依然维持高位。2019年4G将支撑37亿左右的蜂窝连接,总连接数占比约为44%,其后仍将保持连接数和占比的快速增长,其中主要贡献将来自于发展中市场。相比于市场导向和投资能力超前的北美、东亚和西欧,其他地区将权衡成本和效益,将 4G 作为组织蜂窝网络的主流制式。

2019年起,蜂窝连接将呈现 4G 和 5G 渗透率同时提升趋势。全球网络升级步调并非完全一致,将呈现出4G和5G同步升级的两条主线。大规模部署5G的国家主要集中在北美、东亚和西欧,五年后5G渗透率均将超过40%;其他地区的5G渗透率到2024年仍将在10%以内,而4G渗透率均将出现大幅提升,成为主导通信制式。

根据Ericsson对具体区域的分析,南亚地区4G连接渗透率将从38% 上升到82%;中东和非洲的4G连接渗透率将从13%上升到37%;东南亚和大洋洲的4G渗透率将从26%上升到63%;中欧与东欧的4G渗透率将从 37.5%上升到 72%;拉丁美洲的 4G 渗透率将从 42%上升到74%。几个区域的4G渗透率大都出现了翻倍以上的提升。

作为先发国集中的区域,东北亚、西欧和美国的 5G 连接渗透率在 2024年将分别达到47%、40%和63%,是带动5G投资的主要力量。总体上看,在两大梯队的带动下,全球移动网络将呈现4G和5G共同升级的格局。

|

|

2018移动用户数(百万) |

2024移动用户数(百万) |

移动用户CAGR |

2018年4G移动用户占比 |

2018年4G移动用户数(百万) |

2024年4G移动用户占比 |

2024年4G移动用户数(百万) |

4G用户CAGR |

2024年5G用户占比 |

| 北美 |

380 |

430 |

2% |

87% |

330.6 |

37.5% |

161.25 |

-11.3% |

63% |

| 拉丁美洲 |

680 |

690 |

0% |

42% |

285.6 |

74% |

510.6 |

10.19% |

7% |

| 西欧 |

520 |

540 |

1% |

59% |

306.8 |

57% |

307.8 |

0.05% |

40% |

| 中东欧 |

580 |

590 |

0% |

37.5% |

217.5 |

72% |

424.8 |

11.83% |

14% |

| 东北亚 |

2000 |

2130 |

1% |

76% |

1520 |

45% |

958.5 |

-7.41% |

47% |

| 东南亚&大洋洲 |

1570 |

1650 |

1% |

26% |

498.2 |

63% |

1039.5 |

16.89% |

12% |

| 南亚 |

1190 |

1410 |

3% |

38% |

452.2 |

82% |

1156.2 |

16.97% |

6% |

| 中东&非洲 |

1430 |

1790 |

4% |

13% |

185.9 |

37% |

662.3 |

23.64% |

2.5% |

4G 用户数未来五年将翻倍以上增长,新增用户主要来自发展中市场。2018年4G用户数总计37.1亿户,全球移动用户数约83.5亿户,4G占比为44.43%;预计2024年全球移动用户数为92.3亿户,4G用户数预计为 52.21 亿户,占比达到 56.56%。特别注意到,除去北美、东亚和西欧,其他区域的4G增长用户数为22.44亿户。新增4G用户的体量占到2018年已有体量的60.49%。

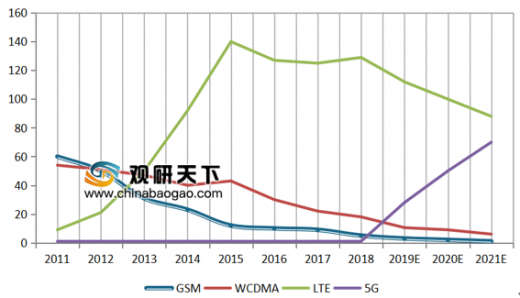

过去九年海外 4G 建站规模占比偏低,投入保持平稳波动。4G网络从2009年全球首开商用,直到2018年九年间全球累积建站685万站,其中绝大部分由中国投建,从2014到2018五年间中国建站478万,规模占比约为70%,全部海外市场建站207万。海外投资节奏相较于国内更加平滑,自 2013 年后在移动互联需求带动下,每年整体规模水平站上新台阶,近两年保持在40万站/年以上。

未来发展中市场新增4G用户数将大体与2018年之前的4G用户体量相当。除去中国市场影响,在 2018 年之前海外累积建 4G基站 207 万,这些基站支撑的非中国市场4G用户规模约为22.5亿户。如前所述, 2024年全球4G用户约为52.21亿户,扣除掉东亚、北美和西欧三大区域的新增用户数,其他地区的新增4G用户数为22.44亿户。这意味着,此后五年内,发展中市场新增 4G 用户的体量,将等同于近五年海外整体的4G用户量。

|

|

2017 |

2018 |

2024 |

CAGR |

| 北美 |

2 |

2.5 |

14 |

34%EB/月 |

| 拉丁美洲 |

0.88 |

1.4 |

8.9 |

37%EB/月 |

| 西欧 |

1.8 |

2.8 |

14 |

31%EB/月 |

| 中东欧 |

0.9 |

1.2 |

7.4 |

35%EB/月 |

| 东北亚 |

4 |

11 |

39 |

24%EB/月 |

| 中国 |

2.4 |

8.6 |

30 |

23%EB/月 |

| 东南亚&大洋洲 |

1.5 |

2.3 |

16 |

37%EB/月 |

| 印度&尼泊尔&不丹 |

2.1 |

4.6 |

16 |

23%EB/月 |

| 中东&非洲 |

1 |

1.8 |

15 |

42%EB/月 |

| 撒哈拉沙漠以南非洲 |

0.32 |

0.53 |

4.2 |

41%EB/月 |

4G 用户数剧增的同时,移动流量需求还在迅速攀高。移动互联虽然步入后半场,但各项业务对于体验的要求还在持续升级,云平台向各项业务渗透,在减轻终端运算存储负担的同时,加大了对空口无线数据的传输要求。

整体上,全球各地对移动流量的需求将保持飞速攀高。相比较先发市场而言,发展中市场的流量增速体现得更为强劲:预计到 2024 年,拉美地区将以 37%的复合增速提升到 8.9EB/月;中欧和东欧将以 35% 的复合增速提升到7.4EB/月;东南亚和大洋洲将以37%的复合增速提升到16EB/月;南亚地区将以23%的复合增速提升到16EB/月;中东和非洲将以42%的复合增速提升到15EB/月。除北美、东亚和西欧之外,发展中市场移动流量总量从 2018 年的 11.3EB/月提升至 2024 年的63.3EB/月,增长接近5倍。

发展中市场新增 4G 用户数翻倍,移动流量总量增长 5 倍,对 4G 网络建设提出了持续性的新建需求。2018 年前,非中国市场以 207 万 LTE基站支撑了22.5亿户4G用户;未来5年,发展中市场要再新增支撑22.44亿户,且流量整体增长了5倍,从覆盖和容量两方面考察,新增4G基站数保守预计都不应当低于原有的基站规模。从这个角度来看,海外4G基站建设总体上将延续2017和2018年来的高位。

|

|

2019E |

2020E |

2021E |

2022E |

2023E |

2024E |

| 中性预测4G基站数(万) |

113 |

100 |

87 |

78 |

65 |

57 |

| 基站平均单价(万元) |

9.19 |

9.21 |

9.51 |

9.65 |

9.78 |

9.95 |

| 设备商4G收入(亿元) |

1038.3 |

921.3 |

827.7 |

752.7 |

635.7 |

567.3 |

|

|

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

| 中国基站数(万) |

- |

83 |

108 |

113 |

75 |

89 |

| 4G口径开支(亿元) |

- |

1006 |

1584.61 |

1867.41 |

1494.85 |

1312.54 |

| 设备商4G收入(亿元) |

- |

503 |

713.07 |

746.96 |

597.94 |

525.02 |

| 基站平均单价(万) |

- |

6.06 |

6.6 |

6.61 |

7.97 |

5.9 |

国内外 4G 基站定价存在明显差异,海外采购价格稳定偏高,为设备商和上游带来可观空间。国内近五年4G集中规模建设,运营商对网络设备集采定价环境不同与海外市场。从产业调研情况看,但基站的平均价格在6到8万人民币之间,包括了硬件费用和能够投入使用的基础软件费用,其中硬件相关的价值空间约占到 50~60%。海外定价更加市场化,价格相对友好,4G基站平均单价约在10万元以上,其中硬件相关的价值空间约占到 25~35%,为设备商和产业链上游提供了可观的价值空间。

我们预计,从2019到2024年全球将新建4G基站数约为500万站,其中海外市场约370万,国内市场约130万。海外市场方面,以基站平均单价1.5万美元计,5年中设备商累积4G口径收入约为555亿美元,平均每年 4G 设备规模约在 92.5 亿美元。也就是 4G 设备累积收入约 3885亿元,年均647.5亿元。国内市场方面,以基站平均单价6.6万元计算,2019到2024年设备商累积4G口径收入为858亿元,平均每年收入143亿元。

综合分析,从 2019 到 2024 年全球 4G 设备将带来上游产业链累积 4743 亿元的规模,年均约 790 亿元;而 2014 到 2018 年国内 4G 建设为设备商带来的收入约为 3086 亿元,年均 617 亿元。可见持续中的全球 4G 建设为设备商带来的规模效应还在创出新高,属于未被完全消化的行业趋势,值得重视。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。