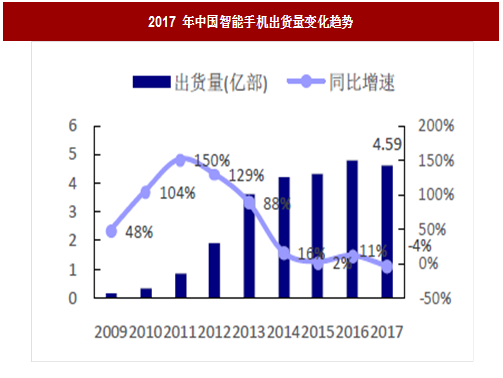

根据主流统计机构的数据,消费电子的代表性产品智能手机2017 年出货量整体表现一般。2017 年全球智能手机销量预计维15 亿部,同比+2%,其中中国智能手机出货量预计为4.59 亿部,同比-4%。主流品牌苹果、三星、华为、OPPO、VIVO 和小米表现各异,2017 年各家品牌出货量同比增速分别为-1.4%、+3.4%、+10.1%、13.0%、-9.5%和54%。小米品牌受益于国外市场销量快速增长,2017年整体出货量表现优异。

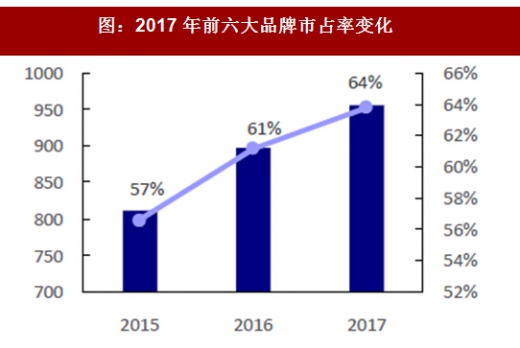

随着下游需求市场进入存量阶段,产品设计创新,供应链管理,渠道营销等能力较强的品牌厂商将会逐步取得优势。从市场占有率来看,全球出货量前六大品牌的市占率在逐步提升, 2017 年从2015 年的57%提升到64%。

参考观研天下发布《2018年中国手机行业分析报告-市场深度调研与发展趋势研究》

图:2017 年前六大品牌市占率变化

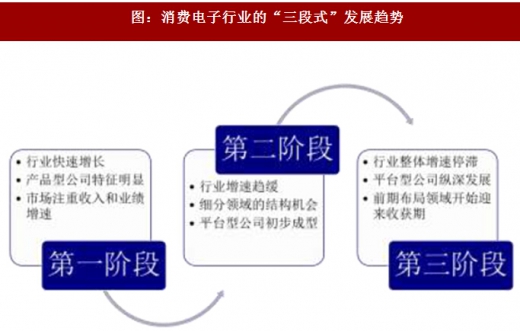

消费电子行业发展进入第三阶段,顶级供应商集团化发展,扩大竞争版图2017 年11 月份以来,之前大幅上涨的消费电子白马被大幅杀跌。近期随着台积电、苹果、高通、MTK 等产业链主流公司发布17 年Q4 的财报,数据较好表现一定程度上缓解了市场之前对行业的悲观情绪,主要公司存在着企稳回升的迹象。产业发展到某个阶段,对于公司细节的变化应该有不同的关注重点。对于电子行业而言,消费电子龙头公司的发展已经进入第三阶段,这个阶段所要投资的重点公司相比之前将发生较大变化。

第一阶段大概的时间是2010 年-2013 年中期。下游需求(主要是智能手机)呈现出行业性的快速增长。金融危机之后苹果iPhone 出货量快速成长,2011 年开始国产手机开始大量从功能机转向智能机生产。行业主流的供应商公司都获得快速成长,这个阶段公司产品化特征非常明显。此阶段,市场更注重公司收入和业绩的成长性。

第二阶段是2013 年-2016 年,细分行业的结构性投资机会。这段时期,部分公司通过前瞻性判断国产机跟随大客户创新的机会,发掘出部分零组件的升级趋势,例如金属机壳替代塑胶机壳、摄像头像素升级(5M、8M 到13M、15M 以及双摄),获得快速成长。另外,部分公司利用作为A 客户供应商的卡位优势,紧紧围绕A 客户实现自身的产品平台化,打造自身的长期竞争壁垒。我们认为,在产业发展的第二阶段,不同公司之间的战略选择已经决定了第三阶段的分化,换一句话说就是市场化的供给侧改革在第二阶段已经初现端倪,这种效果将在第三阶段开始显现。

2017 年-2020 年,预计将是行业发展的第三阶段。这个阶段的主要特点将是平台型公司继续推进战略纵深发展,打造大平台化战略。通过对产业链的了解,苹果对于供应商体系的培养将是采用扶持核心战略供应商的策略,基本符合第三阶段供应商集团化发展的产业思路。第三阶段预计将较难出现在第一、二阶段部分企业所获得的细分行业结构性机会,平台化企业在信息、资金、技术、人才等方面已经实现合围,构建起较高的进入壁垒。已经实现平台化的企业紧紧围绕客户创新,利用自身的客户、人才、资金、技术等卡位优势把自身打造成一个集团,实现自身持续稳定的发展。

经过近10 年的发展,产业不断更替,优秀的公司已经被市场逐步筛选。未来第三阶段的投资标的选择过程中,优选竞争力不断增强的公司。具体表现在:

(1)、公司在跟随客户成长的过程中,被赋予的重任越来越多,自身产品线不断扩充;

(2)、因为需要与客户配合度更高,公司还会往纵深发展,往上布局材料端,往下进入部分组装领域。

(3)、从财务指标上来看,固定资产周转率更高,ROE 逐步往上走的公司(时间点来看重点分析2016 年以来的变化)。对于表现出这种特征的公司,将值得长期关注和投资。

2018 年建议投资:护城河已经建立,产品线迅速拓展,竞争力提升的头部公司。根据2018 年的业绩预估,龙头公司的2018 年20 倍~25 倍左右,部分龙头公司过去十年利用产业发展以及自身努力,逐步建立起较强的竞争壁垒,业务正往集团化方向发展。随着产业进入强者恒强的竞争格局,龙头公司为客户的配套能力,创新设计能力都将不断加强,逐步体现自身的价值溢价能力。我们重点推荐欧菲科技、信维通信、大族激光等行业头部公司。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。