大输液为中国医药工业的五大制剂之一,是医疗机构使用最普遍的药品制剂,市场需求量大,销量稳定,深受企业重视;同时也是我国发展最快速的制剂细分行业,从上世纪80年代中期仅能生产几亿瓶,发展到产量已达100多亿瓶,成为世界第一。

按其临床用途,大输液大致可分为五类:1)体液平衡用输液即基础输液;2)营养用输液;3)血容量扩张用输液;4)治疗用药物输液;5)透析造影类。目前国外大输液品种有200多个,国内仅有100种左右。根据前瞻研究院数据,分类型看,国内基础输液大概占60%,而治疗型输液比例不超过15%,这和国外(治疗性输液占比50%以上)相比差距非常大。此外,国内治疗性输液、营养输液产品主要分别集中在抗感染类、糖类、氨基酸等品种,未来发展方向为代血浆制品、多器官移植用器官保存液、透析手术液以及其他临床需求高的治疗性输液等高附加值且市场空间大的产品。

| 分类 |

临床应用 |

| 基础输液(体液平衡用输液) |

体液平衡类输液主要有电解质输液和酸碱平衡输液两类。用于纠正病人体内水、盐或酸碱平衡,帮助机体恢复正常生理功能。如氯化钠和复方氯化钠输液、碳酸氢钠输液等 |

| 营养用输液 |

营养用输液用于提供人体必需的碳水化合物(糖)、脂肪、氨基酸、维生素以及微量元素等营养素,使不能正常进食或超高代谢的患者仍能维持良好的营养状态,帮助患者渡过病程的危重期,使其获得继续治疗和痊愈的机会。此类输液按营养成分组成可以分为碳水化合物(糖类)输液、脂肪乳输液、氨基酸输液、维生素和微量元素输液等 |

| 治疗用药物输液 |

随着输液工业生产的发展和临床治疗的需要,已有一些用于疾病治疗的药物被直接制成输液剂,其中包括抗感染药、抗肿瘤药、消化、心血管用药、中草药提取物等 |

| 血容量扩张用输液(俗称代血浆) |

如右旋糖酐、羟乙基淀粉以及改性明胶等,主要用于增加血容量,防止失血性休克 |

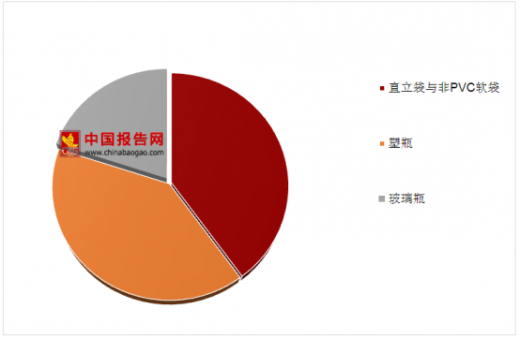

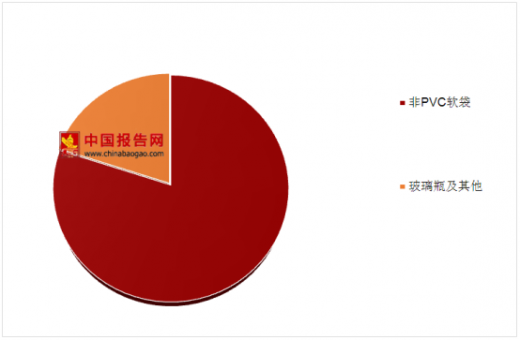

从大输液产品的包材结构来看,国内主要有玻璃瓶、塑瓶、非PVC软袋、直立软袋等类型。非PVC软袋、直立软袋无论在临床安全性还是方便性方面均具有较大优势,代表着未来大输液包材升级的主流方向。国际上,非PVC软袋市场占比约80%,玻璃瓶等占比约20%。而国内呈现“4-4-2”格局,即非PVC软袋及直立软袋、塑瓶、玻璃瓶市占率分别为40%、40%、20%,直立软袋和塑瓶是具有中国特色的产品,国外较少使用。因此,国内大输液包材的结构存在较大的升级空间,未来以非PVC软袋及直立软袋为代表的高毛利率包材产品将成为主流。

参考观研天下发布《2018年中国大输液市场分析报告-行业深度分析与投资前景研究》

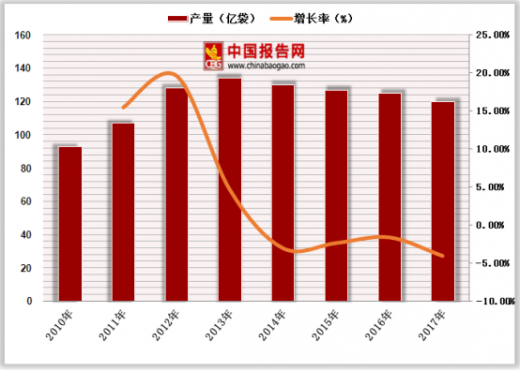

近十几年以来,国家政策做了很多改革,包括新版GMP改造、基药招标降价、门诊限制抗生素、限制大输液使用等,这些政策对大输液行业带来了快速的整合,中小企业退出输液市场速度比以往任何时候都要快。根据产业信息网披露,2012年以前中国有400多个输液工厂,现在正常运转的不超过30个,行业四大龙头科伦药业、双鹤药业、石四药集团以及辰欣药业在主导这个市场,行业内部竞争趋缓。

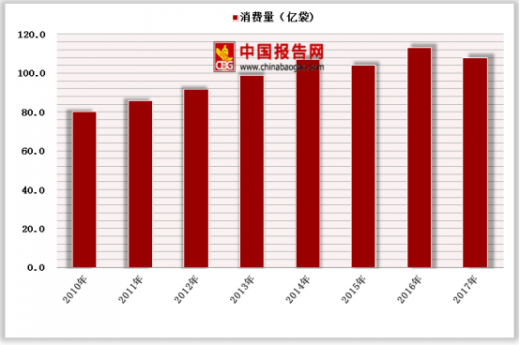

目前,大输液行业供需维持稳定,近几年销售量均维持在100亿袋\瓶以上。然而行业集中度却提升的较为明显,根据前瞻产业研究院数据披露,2008年业内前十位厂家市场集中度仅为48.4%,2016年提升至83%。未来随着产业整合升级以及产品结构优化带动下,行业集中度提升趋势仍会延续,预计2022年CR10将提升至95%。

随着国家基本药物逐步实行各省统一招标集中采购,药品中标价不断降低,产品丰富、成本更低、善于创新的大企业通过集中化采购、规模化生产、高中标率实现利润,并将获得更大市场份额。而小企业的生存难以维系,行业集中度将进一步提高。

2011年3月颁布实行的新版GMP,对无菌制剂企业的要求有很大提高,并要求在3年之内改造完毕。大输液行业作为无菌制剂的一个类别,需要投入大量资金才能达标。

根据国家药监局的公告,截至2017年12月31日,全国无菌药品生产企业共1319家,已有796家无菌药品生产企业全部或部分车间通过新修订药品GMP认证,已通过认证的企业占60.30%。由于自2014年1月1日起未通过新修订药品GMP认证的无菌药品生产企业(或生产车间)必须停止生产,大输液产业集中度进一步提高,产业结构优化趋势明显。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。