参考观研天下发布《2018年中国钴行业分析报告-市场深度分析与投资前景预测》

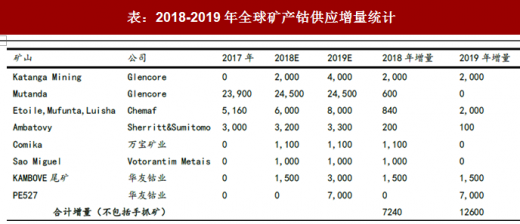

嘉能可加丹加矿2018年一季度产量不及预期,2018-2019全球矿山钴供应增量有限。不包括手抓矿和回收的金属钴在内,2018年全球矿山钴供应增量预计7240吨:1)嘉能可KatangaMining矿山受到资金缺口和法律纠纷问题困扰,2018年一季度的产量是500吨,远不及预期,全年预计2000吨左右产量;2)华友钴业的KAMBOVE尾矿项目和PE527项目预计合计供应增量2500吨;3)Chemaf公司预计供应840吨的矿山钴增量;5)其他增量来源包括VotorantimMetais公司1100吨复产产能,嘉能可Mutanda矿山电力影响消除后预计增加600吨产出,万宝矿业公司矿山产能爬坡预计增加200吨产量。

2019年全球矿山钴供应增量预计12600吨(不包括手抓矿和回收量):

1)嘉能可加丹加矿山的问题恐怕难以解决,预计仍然难以实现既定的产量目标;2)欧亚资源RTR项目7000吨矿山钴是2019年最主要的矿山钴增量来源;3)Chemaf公司预计有2000吨左右的供应增量;4)华友钴业PE527项目预计有1500吨左右供应增量。假设2018-2019年刚果金手抓矿的年均供应增量为2000吨,结合上文对全球各矿山2018年和2019年矿山钴供应增量的统计,2018-2019年全球矿山钴的供应增量分别为9240吨和14600吨,再考虑从矿山钴得到精炼钴的损耗,对应的精炼钴的供应增量预计为8316吨和1.3万吨左右(按照90%的转化效率计算)。

表:2018-2019年全球矿产钴供应增量统计

资料来源:公开资料整理

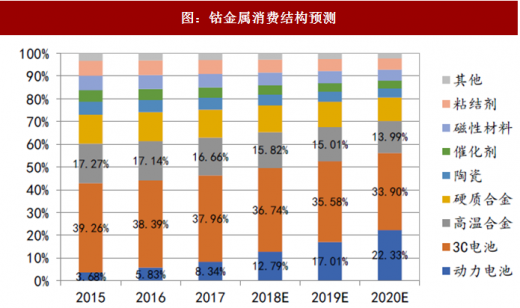

预计2018-2019年全球钴消费的年均增速分别为8.41%和9.95%,精炼钴的需求增量分别为8617.87吨和11050.05吨。根据预测,2018年全球精炼钴消费量预计为11.11万吨,同比增加8.41%,其中电池行业用钴占比47.78%(动力电池占比11.34%,3C电池占比36.45%),高温合金17.10%,硬质合金11.65%,陶瓷和催化剂等其他行业23.47%。新能源汽车领域是金属钴消费的主要动力来源,根据对三元材料在各车型的渗透率,汽车产销量增速以及单车带电量变化趋势等重要变量的假设,我们预计2018-2019年全球新能源汽车钴消费年均增速分别为58.78%,53.20%和45.67%。3C领域钴消费量随着单机带电量的提升,增长的趋势也较为明朗,预计未来3年3C领域钴消费增速分别为4.99%,5.16%和5.25%。高温合金,陶瓷和硬质合金等均属于钴的传统消费领域,这些领域的产品需求相对稳定,预计未来三年年钴的消费保持2-7%之间。总体而言,我们预计2018-2019年全球钴消费的年均增速分别为8.41%和9.95%,精炼钴的需求增量分别为8617.87吨和11050.05吨。钴的整体供需而言,在矿山钴产出增量有限,需求高增长的背景下,预计2018-2019年整体仍将处于供需紧平衡的格局,而雨季,电力短缺,矿山品位的降低以及手抓矿所涉及的人权问题等因素对矿山钴供给的冲击都有可能造成在局部时间内钴供给的短缺。

表:全球钴金属消费增速预测

资料来源:公开资料整理

图:钴金属消费结构预测

数据来源:公开数据整理

刚果金新矿业法的实施预计将推升钴矿成本,并导致当地矿业投资活动的收缩。刚果金卡比拉总统在3月9日颁布了修订版新矿业法,该法案由上下两院一致通过,5月11日参与制定刚果金新矿法实施措施的专家们完成了探讨工作,预计新矿业法的实施法案将在6月9日生效。与2002年旧版本的矿业法相比,新矿业法在多个方面有重大的变化:关税体制的稳定期由原来的10年不变改为5年不变;金、铜等普通金属出口税率由2%提高到3.5%,钴等稀缺金属由2%上涨到10%;当实现价格超过项目银行级可研设定的金属价格的25%,超过部分收取50%的暴利税;将矿权年费从2%提高到10%;要求外国矿业公司有义务预留5%的资本给刚果金私营企业;刚果金国家免费占有的份额从5%上涨到10%;将矿业许可年份从30年降为25年。对钴行业而言,新矿业法的实施,一方面,钴矿成本上升是大概率事件,特别是暴利税,将大幅抬高钴原料成本,推升钴产品价格,另一方面,矿企在刚果金的投资会受到多方面的限制,投资的成本也会显著的提高,而矿企投资活动的收缩势必会对矿山钴的供应形成一定层面的冲击。

资料来源:观研天下整理,转载请注明出处。(ww)

更多好文每日分享,欢迎关注公众号

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。