需求端:传统 3C 领域稳定增长,三元扩产拉动硫酸钴需求爆发。与供给不同的是,传统3C领域和高温合金领域,类似于笔记本电脑出货量持续增长,拉动对四氧化三钴和电钴的需求;更值得关注的是,在三元动力电池领域,无论政策补贴目录导向 还是三元正极材料产量均呈向好趋势,2018-2020年三元正极材料企业处于产能大幅扩张期,硫酸钴需求有望迎来爆发式增长。

参考观研天下发布《2018年中国钴行业分析报告-市场深度分析与投资前景预测》

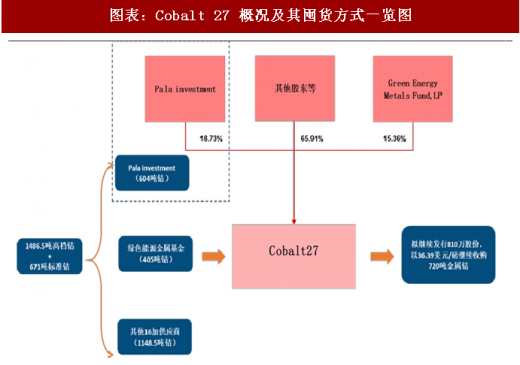

除此之外,库存端:海外囤货库存增加并转换为隐性需求,Cobalt 27 公司再次启动囤钴行为,产业链或将再度进入补库阶段。MB 钴价上涨时期或将激发海外大型贸易商和基金机构囤货行为,这部分库存或转换为隐性需求。随着未来钴金属紧缺预期愈加浓厚的背景下,囤货库存有望持续增加,而在钴供需格局未得到实质性转变之前,这部分库存不会从隐性需求→供给,钴或具备一定金融属性。2018年5月24日,Cobalt 27公司于再次宣布将以1.13亿美元收购归属于Highlands Pacific Limited公司的Ramu镍钴矿所产生的钴产量份额的 55%和镍产量份额的27.5%。本次交易资金由Cobalt27的库存现金和新的债务融资提供,无需额外融资。Highlands公司预估Ramu矿的开采年限将在30年及以上。此次收购保守估计将给Cobalt 27 公司带来每年约450,000磅的钴和近225万磅的镍。据悉,Ramu矿在2012年完成建设,目前正处于产量峰值,并且其正处于全球成本曲线的第一个四分位点内。对于Cobalt 27的众多股东来说,Ramu 矿因其采矿年限长,成本低廉而极具吸引力,Ramu 矿在近期和远期均有较大的升值空间。此外 Cobalt 27 的全资子公司 Electric Metals Streaming 将按照4美元每磅钴,1美元每磅镍的价格进行后续付款。

更为重要的是,此前 Cobalt 27 公司已通过两轮融资进行囤积现货电钴:1) Cobalt 27已完成使用5920万美元现金购买了950吨钴,并通过发行股票1130 万股换取钴1205.6吨,已合计持有2160.9吨电钴实物,其中1488.30吨为高等级钴,672.60吨为低等级钴。特别是,Pala investment通过向Cobalt 27出售约604吨金属钴而成为公司第一大股东,持股比例约18.73%。2)12月7日, Cobalt 27公告称,以10.5加元的价格发行810万股,并授予承销商1215万股超额配售权,并将以募资金采购720吨电钴(已签采购期权),采购总价5800 万美元,折36.39美元/磅(较12月6日,MB99.8%钴高幅价33元/磅高约10%)。

未来海外囤钴库存或将持续增加,金融属性或成为推升海外 MB 钴价核心因素之一。我们认为,随着钴金属紧缺预期愈加浓厚的背景下,大型贸易商及部分基金等机构囤钴预期或再度被激发,海外囤货库存有望持续增加,金融属性或成为推升MB钴价的核心因素之一。

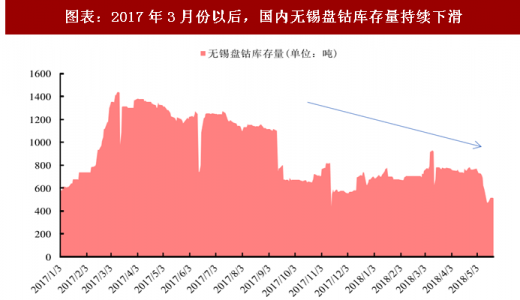

与此同时,年初至今无锡盘钴库存量呈持续下滑趋势。国内无锡盘持钴库存量(目前,主要是凯力克的金属钴)从2017年3月份开始就逐步下滑;一方面这与凯力克因 2017 年上半年停产相关,另一方面也反映国内低价金属钴库存在逐步被消化。

因此,我们认为,KCC 复产受阻更能体现出短期内新增矿山供给依旧非常有限;并未,未来手抓矿品位下降和责任链管理体系也将抑制其大幅增长,而需求端三元动力电池带动硫酸钴需求和3C回暖带动四氧化三钴需求增长。同时,刚果(金)新矿业法或将使钴的税率大幅提高(2%→10%),并且还存在征收 50%暴利税的风险,在刚果复杂多变的政府环境下,长期来看,会直接抑制海内外大型矿业巨头到刚果(金)新增钴矿投资的意愿和能力。未来无论是短期的新增矿山供给量小且不确定性高,还是长期刚果金政策环境压制新矿业企业进入钴矿在投资的背景,未来钴金属量新增产能或将非常有限。更为重要的是,在紧缺预期背景下,大众、宝马、三星和苹果等传统整车龙头和3C领域龙头均纷纷加入囤钴队列,紧缺预期和MB钴持续上涨将激发海外投机基金(诸如:COBALT 27)的囤货行为,金融属性或将持续成为推升金属价格上涨的核心因素之一。除此之外,新矿业法提高钴税率和嘉能可新计价模式等都会推高成本,提升拿货原料的成本中枢,在供需矛盾、囤货与成本抬升三者的共同驱动下,钴价仍有上涨空间。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。