从下图可以看出,国内镍铁冶炼利润自 2017 年三季度开始由亏损转为盈利,且一直持续到现在,当前镍铁行业平均利润水平在 150 元/镍点(即一吨镍金属利润为 1.5 万元),成本控制比较好的大型镍铁厂利润水平或已达到 250 元/ 镍点,历时上镍铁利润最好的时候是 2011-2012 年,当时行业平均一个镍点利润在 200-300 元水平。本轮镍铁盈利周期相较于以往持续时间长、利润水平高,且预期仍可持续,主要原因在于上游镍矿端 2017 年二季度开始印尼镍矿恢复出口,有效缓解原料端的紧缺,镍价亦走出上行趋势。2016 年底到 2017 年二季度的亏损主要原因是上游镍矿端菲律宾进入雨季,加剧国内镍矿紧张局面,同时下游不锈钢厂也在亏损,出现减产甚至停产检修对镍铁的需求减少,价格方面电解镍价格处于急跌状态,拉低了镍铁的价格。再往前看造成 2015 年 3 季度开始持续到 2016 年 1 季度亏损的核心因素是印尼禁矿令效果显著,基本没有镍矿出口到中国,导致镍矿资源非常紧张,而下游不锈钢厂也打压镍铁价格。

参考观研天下发布《2018年中国镍矿行业分析报告-市场运营态势与投资前景预测》

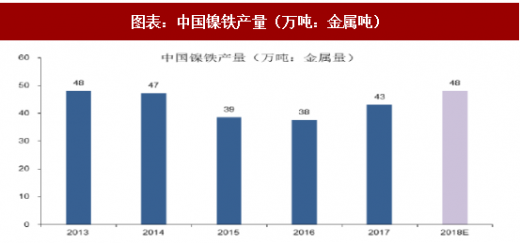

中国和印尼是全球主要的镍铁生产国,据“镍吧”数据统计 2017 年中国镍铁产量大约为 43 万镍金属吨(安泰科统计口径为 41 万吨),印尼镍铁产量大约在 19 万镍金属吨,两者合计占全球原生镍供给的 30%以上。2018 年考虑到中国镍铁冶炼利润好且具有一定持续性,工厂开工率上升;同时印尼镍矿逐渐进入国内,其高品位矿将取代部分原有低品位的菲律宾矿,镍铁品位有望从 8.5%-9%逐渐回升到 9%-10%,镍铁金属量产量预计从 2017 年 43 万吨上升至 48 万吨以上。

(二)国内环保持续高压,镍铁产量或难以大规模扩大

在镍铁行业利润持续向好的趋势下,复产、新投产也是大家最关注的点。国内镍铁冶炼期初以高炉冶炼为主,当前主流的镍铁冶炼工艺是 RKEF 工艺(回转窑-矿热炉),即便是相对比较好的 RKEF 工艺,在镍铁冶炼过程中仍需消耗大量冶金焦和电能,能耗大,熔炼过程渣量过多,有粉尘污染等。RKEF 镍铁冶炼工艺建设周期比较长,成本较高,一般建设周期在 2 年左右。准确来说,镍铁在中国的顶峰期已经过去,在 2012 年国内镍铁冶炼企业多达 300 余家,后经历行业亏损、洗牌后,小高炉生产工艺的企业基本处于关停状态,新建产能非常少,且主要集中在龙头企业。中国镍铁行业三个龙头企业是:青山集团、江苏德龙,山东鑫海,目前都是非上市企业,2017 年三者镍铁平均年产量在 8-9 万镍金属吨,占国内镍铁产量约 60%。2018 年国内镍铁新增产能或主要集中在山东临沂鑫海新型材料公司,预计该公司四季度新投 4 台 48000kVA 的产能。

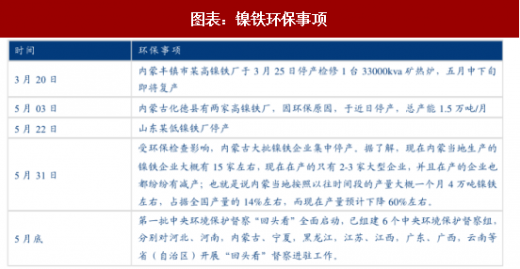

国内持续高压的环保整治或是限制镍铁产量上升的主要因素,5 月份内蒙、山东、戴南等地相继爆发因环保关停的情况。据不完全统计,国内镍铁冶炼采用高炉工艺生产的月产量大约在 6000 镍金属吨左右(年化 7.2 万吨,按照 2017 年 43 万吨产量计算占比约 17%),主要分布在山东、江苏和广西等地,这部分或将是未来环保整治的重点。

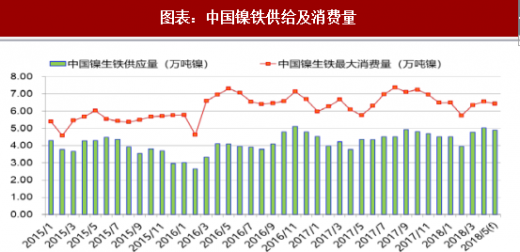

从月度供给数据看,在镍铁利润持续走好的趋势下,镍铁产量并没有呈现显著的增加,整体态势比较稳定,据“镍吧” 统计,2018 年 1-4 月中国镍生铁供应月均值 4.54 万吨镍,较 2017 年月均值 4.44 万吨小幅增幅 0.1 万吨。

资料来源:观研天下整理

(三)印尼镍铁自 2017 年开始进入释放期,预计 2018 年仍新增 8 万吨左右

自 2014 年印尼政府禁止镍矿出口,鼓励企业去印尼当地建设冶炼厂后,中国企业开始大规模在印尼投建镍铁冶炼厂。

经过长达 2 年的建设期,2017 年印尼镍铁产能开始逐渐释放,从年初月产量 1 万镍金属吨到年底达到 2.13 万镍金属吨,全年产量大约在 19 万镍金属吨。2018 年 4 月份,印尼镍铁产量已经达到 2.22 万镍金属吨。

据安泰科统计,2017 年中资企业在印尼已经投资建设 33.15 万吨镍金属镍铁产能,2017 年产量为 19 万镍金属吨,预计 2018 年产量增加 7.3 万吨至 26.3 万吨。其中主要增量来自江苏德龙已经建成的 15 条生产线的投产放量。

(四)镍铁龙头企业:青山集团、江苏德龙、山东鑫海

青山集团、江苏德龙、山东鑫海是国内最大的三家镍铁冶炼企业,且青山集团与江苏德龙也是第一批进入印尼当地投建冶炼厂的企业。据不完全统计,青山集团国内镍铁年产量大约在 8 万吨镍金属量,国内暂无新建计划;其在印尼已经建成投产 20 条 RKEF 产线,预计还有 4 条产线在规划建设中。江苏德龙国内镍铁年产量约 7 万镍金属量,国内暂无新建计划;其在印尼已经建成 15 条 RKEF 产线,已经投产 5 条,还有 7 条预计今年全部投完,这也是今年印尼镍铁新增的主要来源,同时德龙预计还要在印尼规划建设 30 条线。山东鑫海国内镍铁产线约 25 条在产,8 条 25000kVA 老旧产线停产,四季度预计有 8 条 48000kVA 的新建产线投产,这也是国内新增镍铁的主要来源,新产线投产后,山东鑫海的月产量规模或达 1.3-1.4 万镍金属吨。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。