从全球的膳食习惯来看我们能清楚看出两种不同模式:东亚类的中餐食品组合是饭与菜的结合,饭就是主食,菜则为肉类、蔬菜、水果、菌类等丰富组合,收入水平的高低往往表现在“菜”上。肉类往往和蔬菜、植物油结合,或者蔬菜与植物油结合,饭(米或者面)和不同菜完成丰富的“菜食谱系”,属于节约土地的节粮型食物消费。美欧或者说西方的典型西餐食品组合是肉类+奶类+饮料的食品组合,对于肉类和奶类的消费显著偏高。由此可见,不同消费模式的选择会显著影响着未来大陆的食品消费格局。准确地说,上述两种模式并不是完全僵固的,以日本为例,传统日本食品消费主要是以大米、蔬菜、鱼、大豆为主典型的“酱汤泡饭”,但是后来越来越西化,出现了丰富的肉类、牛奶及奶制品、油脂、水果等,呈现一种多样化、富营养的饮食生活模式,食物消费结构与膳食营养构都发生了实质性变化。可以预见未来大陆的食品消费介于中餐和西餐之间,为此,本研究在匡算植物油和肉类缺口时,既参考中餐膳食模式,也参考了西方西餐膳食模式,以大陆消费现状与国外曾经达到的最高水平之间差距作为消费缺口。

参考观研天下发布《2017-2022年中国食用植物油行业发展态势及发展态势预测报告》

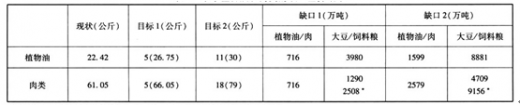

1、消费缺口本研究以USDA和国家粮油信息中心的大陆植物油消费现状22.42公斤作为匡算的起点,然后选择不同目标经济体的历史最高水平来计算植物油和饲料的缺口。对于植物油而言,中国台湾在1997年曾消费植物油高达26.8公斤,然后才慢慢趋于下降,降至24公斤左右。如果假设大陆人口按照联合国开发计划署(UNDP)的人口预测数据,到2020年中国人口约14.33亿人,则大陆植物油消费约需增加716万吨,如果这716万吨植物油需要通过大豆进口来满足,则需要进口3980万吨大豆。假设中国到2030年达到美国的植物油消费水平,即2005年美国曾经到达历史最高水平33.6公斤,那么2030年大陆14.53亿人口则需要植物油1599万吨,需要进口大豆8881万吨,这已经超过了2014年中国大豆的进口量了。

对于肉类而言,按照USDA的估算,中国现在肉类消费已经达到了61公斤,已经超过了日本的消费水平,距离韩国66公斤有5公斤差距,而且按照过去的肉类消费增加特点,基本上每5年大陆增加肉类约5公斤水平,这样到2020年需要增加肉类供给716万吨。如果这716万吨肉全部是禽肉的话,2020年至少需要增加饲料粮1290万吨,如果全部是猪肉则需要2149万吨饲料粮。如果按照中国台湾2000年曾经达到的79公斤水平,则大陆有18公斤肉类缺口,假设大陆到2030年达到该水平,则需要增加肉类2579万吨,需要4709万吨禽肉饲料,如果全部通过猪肉供给来满足,则需要增加饲料粮7848万吨。需要进口如此巨大规模的饲料粮显然是大家对于玉米进口做出大规模预测的重要基础。需要指出的,在进口大豆满足国内植物油需求的同时,也满足了饲料粮的消费,为了满足植物油新增消费需要3980万吨、8881万吨的大豆,相当于进口了3184万吨和7105万吨豆粕。为什么非要进口大豆而不是直接进口植物油?原因至少有两点:伴随中国食品消费升级,食用植物油消费快速增长,外国资本开始进入大陆的大豆压榨业,2000年大陆大豆日加工能力仅为6.4万吨,2014年大豆行业的设计产能达到1.47亿吨/年[9],全球大豆行业资源配置过程中,各方深耕中国市场,既看重大陆市场本身,也服务于整个亚洲市场。除此之外,2007-2014年间,每年中国均进口了800-1100万吨植物油油脂,其中棕榈油基本在500-600万吨,为了满足植物油需求,必须通过大豆进口来满足大陆植物油消费。由此可见,如果2020年的肉类需求不论是通过禽肉还是猪肉来满足,通过进口大豆基本上都可以满足国内饲料粮需求。到2030年,即使全部通过猪肉来满足需求,饲料粮的供给缺口也仅是743万吨。

美国、巴西年人均肉鸡产品消费量在40公斤左右,中国人均禽肉的消费量约12-13公斤,鸡肉是高热量、低脂肪健康肉类,含有较多的不饱和脂肪酸-油酸和亚油酸,能降低对人体健康不利的低密度脂蛋白、胆固醇,所以禽肉相对受消费者欢迎[10]。如果未来大陆主要通过禽肉消费来满足国内肉类需求,则基本没有很大的饲料粮缺口。即使随着国内收入水平提高,部分高收入群体选择消费牛羊肉,那么直接进口牛羊肉也是一种选择。还有,玉米、豆粕是饲料原料最为主要两种来源,由于存在能量及蛋白含量差异,玉米主要用于能量类饲料,而豆粕主要用于蛋白饲料。豆粕在饲料行业中的应用中,家禽占比52%,猪肉占比29%,肉类消费结构变化会影响豆粕和玉米的需求结构,可能会出现中国通过进口大豆来满足植物油的需求时,产生的豆粕在满足国内豆粕需求之后仍旧有部分可供出口,但是同时还需要进口玉米作为能量饲料。从全球市场来看,玉米出口国主要是美国、阿根廷、巴西、法国、乌克兰、保加利亚、俄罗斯、北非等,而且巴西、阿根廷和美国分布在南北半球,种植和收获的季节差异性容易给中国提供更多选择,所以,玉米进口面临国际市场贸易风险相对较小。

2.重新评估玉米进口形势

相比较而言,1992、1993、2000、2002、2003年玉米出口量均超过1000万吨,到2012年玉米进口520万吨,2014年进口量增长至259万吨,同时还进口了大麦、DDGS(Distillers Dried Grains with Solubles,酒糟蛋白饲料)、木薯等其他产品,而且这种进口发生在国内玉米产量呈现快速增长的背景下,玉米进口形势开始得到各界关注和讨论。所以,重新评估玉米及其相关产品进口形势具有重要价值。

从营养学来看,高粱和玉米的营养成分较为类似,二者可以完全替代。相比较玉米而言,大麦能值相对较低,对于养猪和家禽来说,能值比玉米的能值低15%左右。所以,如表4所示,高粱和大麦进口量相当于979万吨玉米进口量。进口木薯主要做酒精,其副产品木薯渣仍旧可以用作饲料,3吨木薯≈1吨无水酒精+若干木薯渣(可作饲料),而玉米向酒精转化往往按照3吨玉米≈1吨酒精+1吨DDGS+1吨二氧化碳,所以,进口856万吨木薯、进口541万吨DDGS大致相当于进口了856万吨玉米,这样整个玉米替代品加总进口量相当于进口了1800万吨玉米,加上玉米直接进口的259万吨,那么2014年整个玉米及玉米替代品进口量超过了2000万吨。这样的判断至少传递两个信息:第一,中国没有大规模进口玉米,且玉米进口量不超过进口配额(720万吨),多元化进口饲料粮有利于满足国内需求,对于国际饲料粮市场并不会造成实质性冲击;第二,2000万吨玉米及替代品进口占玉米产量不足10%、占主体饲料粮的比例为6.4%,没有像部分研究所阐述“玉米将步大豆后尘”、“国内的玉米种植重蹈大豆的覆辙”那样糟糕。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。