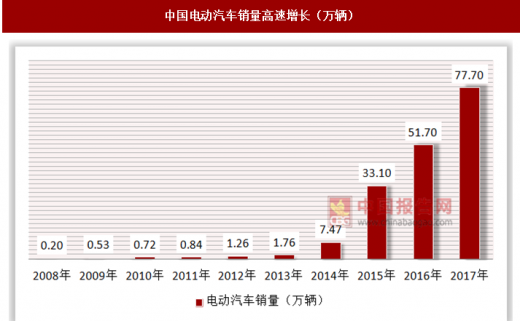

近年来,我国新能源汽车市场迎来产量、销量双爆发后继续维持高速增长,2013-2015年新能源汽车实现爆发增长,产量逐年成倍攀升,其销售也在不断攀升,2017年实现销量77.7万辆。

参考观研天下发布《2018年中国动力电池市场分析报告-行业深度分析与发展前景研究》

动力电池作为新能源汽车的配套设备,同样经历了由爆发到平稳高增的发展。整体来看2017年动力电池总出货量38.2GWh,同比增长37.0%。在动力电池的开发、运用过程中,各大厂商将高性能的锂电池作为主要对象,根据正极材料的不同主要分为:磷酸铁锂(LiFePO4)电池和镍钴锰(NCM)、镍钴铝(NCA)等为代表的三元电池,其中磷酸铁锂正极化学性质稳定且使用寿命较长,同时由于原材料价格低廉,其仍占据动力电池半壁江山;而三元材料电池高能量密度、更强的耐温性和充电效率等优势使得其近年越来越受到青睐,占比迅速提升。2017年磷酸铁锂电池的装机量19.97Gwh,占比50%;而三元材料电池装机量16.15Gwh,占比已达44%。

对于新能源汽车来说,当电池容量衰减到初始容量的70%-80%就需要对电池进行更换,其中电动乘用车电池的使用周期为4-6年,而商用车电池用度更高,因此寿命约为3-5年。由于新能源汽车大力推广是从2013年以后开始,因此能够推算出第一批电池更新换代的试点将会在2018年左右,届时动力电池的退役与更新也望迎来爆发式增长。

2017年1月国务院印发的《生产者责任延伸制度推行方案》中,明确了电池的回收责任归生产者所有,要求电动汽车及动力电池生产企业建立废旧电池回收网络,利用售后服务网络回收废旧电池,统计并发布回收信息,确保废旧电池规范回收利用和安全处置。

1、三元电池回收

三元电池的回收拆解收益因近年贵金属价格高涨而受益。以三元 523 电池为例,每吨三元电池镍、钴、锰、锂含量约为 96、48、32、19 千克,目前市场上镍、钴、锰的平均回收率可以达到 95%以上,锂的回收率在 70%左右,金属锂、钴、电解镍和电解锰的市场价格分别为 90 万元/吨、60 万元/吨、10 万元/吨和 1.2 万元/吨,考虑到三元电池回收企业在拆解贵金属后以硫酸盐的形态再销售给下游企业,销售价格应该低于纯金属形态的市场价格,因此假设按市价 70%的比率折价销售,则三元电池的拆解收益为 34000 元/吨,因此到 2023 年仅三元电池的拆解市场规模预期可达 54.1 亿元,未来五年 CAGR 预期达 61.9%。

| 三元电池拆解市场空间预测 |

||||||

|

|

2018年 |

2019年 |

2020年 |

2021年 |

2022年 |

2023年 |

| 三元材料电池回收总重量(万吨) |

1.43 |

1.98 |

5.32 |

9.94 |

12.68 |

15.92 |

| 回收收入(亿元) |

4.86 |

6.73 |

18.09 |

33.80 |

43.11 |

54.13 |

| 回收成本费 、费用及相应税费 (亿元) |

3.79 |

5.25 |

14.10 |

26.34 |

33.60 |

42.19 |

| 利润 空间(亿元) |

1.07 |

1.49 |

3.99 |

7.46 |

9.51 |

11.94 |

2、磷酸铁锂电池

就拆解回收而言,目前使用最广泛的湿法回收磷酸铁锂电池的成本为 8500 元/吨左右,而贵金属再生材料收益仅为 8100 元左右,因此拆借亏损约 400 元/吨。因此,从经济性方面考量,仅测算磷酸铁锂电池的梯次利用空间。我们假设使用 PACK+BMS 技术进行梯次利用,PACK 的成本大约在 0.3 元/Wh,BMS 成本在 0.1 元/Wh,废旧磷酸铁锂电池回收成本在0.05元/Wh,磷酸铁锂电池梯次利用成本合计约为0.45元/Wh,梯次利用的收益为0.6元/Wh。假设磷酸铁锂电池的能量密度为 110Wh/kg,回收废旧电池的能量衰减至 70%,梯次利用的收益空间有望在 2023 年超过 50 亿元。

| 磷酸铁锂电池梯次利用潜力巨大 |

||||||

|

|

2018年 |

2019年 |

2020年 |

2021年 |

2022年 |

2023年 |

| 磷酸铁锂电池回收总量(GWh ) |

5.99 |

12.07 |

12.25 |

18.56 |

28.47 |

38.52 |

| 磷酸铁锂电池回收总重量(万吨) |

7.78 |

15.68 |

15.91 |

24.1 |

36.98 |

50.03 |

| 梯次利用收入(亿元) |

35.94 |

72.44 |

73.50 |

111.34 |

170.85 |

231.14 |

| 梯次利用成本(亿元) |

26.96 |

54.33 |

55.13 |

83.51 |

128.14 |

173.35 |

| 毛利空间(亿元) |

8.99 |

18.11 |

18.38 |

27.84 |

42.71 |

57.78 |

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。