目前,在光伏市场上,太阳能电池主要是晶硅类产品,也有小部分薄膜类产品。晶硅电池包括单晶硅和多晶硅两类,薄膜电池进行产业化生产的有三类:硅基薄膜太阳能电池、铜铟镓硒薄膜太阳能电池、碲化镉薄膜太阳能电池,其中碲化镉薄膜太阳能电池和铜铟硒薄膜电池的转化率相比硅基薄膜电池稍高一些。

晶硅电池包括单晶硅和多晶硅。主要优势有:(1)晶硅电池技术发展得较为成熟,企业不需频繁进行技术改造。同时,得益于成熟的生产工艺,目前大部分单晶硅电池片厂商良品率可达 98%以上,而多晶硅电池片生产的良品率也在 95%以上。(2)晶硅电池的设备投资较低,国产设备已经可以满足电池片生产线大部分的需求。(3)硅元素是地壳中含量第二多的元素(最多的是氧元素),原材料资源可以说是自然界中最丰富的,具备可持续发展的条件。主要劣势有:(1)产业链工艺复杂,成本大幅度降低的可能不大。(2)受原材料成本波动影响幅度较大,近年来国际市场上的多晶硅接连上演过山车的行情。(3)弱光性稍差,在辐照度较低的情况下无法工作。

(1)薄膜电池的光电转化率偏低,转化效率最高的铜铟硒量产效率也只能达到 15%,硅基薄膜电池更是量产效率在 10%以下。(2)薄膜电池的设备和技术投资是晶硅电池的数倍。(3)薄膜电池组件生产的良率不尽如人意。非/微晶硅薄膜电池组件的良品率目前只在 60%左右。CIGS 电池组主流厂商也只到 65%。(4)除硅基薄膜外,主流的无机化合物太阳能电池的原材料都比较稀有,不具备可持续发展条件。

二、单晶高效电池优势显著,助力单晶占领市场

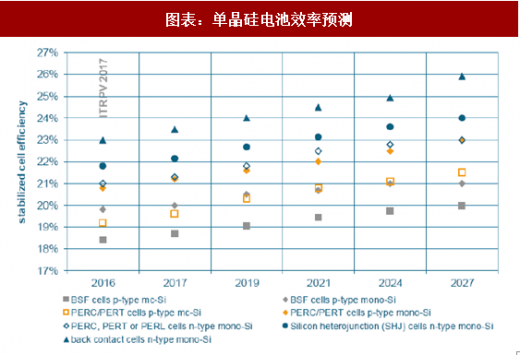

目前光伏行业主要分单晶和多晶两种晶硅技术路线。从电池转换效率来看,常规多晶量产转换效率在 18.8%,结合黑硅技术效率约 19.2%,如果叠加 PERC 可以达到 19.5%左右。常规单晶效率在 20-20.2%,PERC 单晶效率为 21.2%。2017 年 10 月 27 日,隆基乐叶收到国家太阳能光伏产品质量监督检验中心(CPVT)测试报告,报告显示:隆基乐叶单晶 PERC 电池转换效率最高水平已达到 23.26%,创下新的 PERC 电池世界纪录,一举突破了行业此前认为的 PERC 电池 23%的效率瓶颈,一方面体现了隆基乐叶在行业里的技术领先水平,另一方面也验证了单晶PERC 技术的具有巨大效率提升潜力,具有里程碑意义。

PERC 组件相比常规组件,每瓦发电量高出 2.5%-3%。高发电量主要得益于弱光性能好、功率温度系数低、工作温度低等等,当然还有低衰减。因此在系统成本方面,可以节省电缆、支撑结构、逆变器、安装以及土地成本,最后给用户带来高收益。从测算数据来看,功率每提高 15W,普通电站 BOS 成本节省 0.09 元,山地电站和水面漂浮电站分别节省 BOS 成本 0.11 元、0.135 元。

其次,N 型硅片对金属污染的容忍度要高于 P 型硅片。

Fe,Cr,Co,W,Cu,Ni 等金属对 P 型硅片少子寿命的影响均比 N 型硅片大,由于带正电荷的金属元素具有很强的捕获少子电子的能力,而对于少子空穴的捕获能力比较弱,所以对于少子为电子的 P 型硅片的影响比少子为空穴的 N 型硅片影响要大,即在相同金属污染的情况下,N 型硅片的少子寿命要明显高于 P 型硅片。但对于 Au 却是相反地,但对于现代工艺技术而言,Au 污染已不再是问题。

最后,由于 N 型基体材料高的少子寿命,N 型晶硅组件在弱光下表现出比常规 P 型晶硅组件更优异的发电特性。N 型晶硅组件在光强小于 600W/m2 的弱光情况下,相对发电效率明显高于 P 型晶硅组件。

参考观研天下发布《2018-2024年中国太阳能电池行业政策现状与未来发展趋势预测报告》

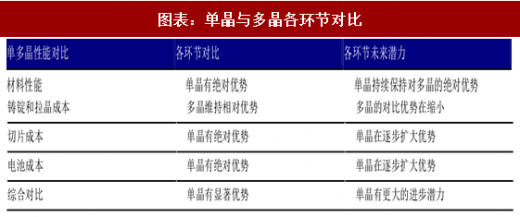

硅片成本中,多晶硅成本占比较高,且多晶硅价格变动较为频繁,因此成本核算中,将硅片成本分为硅成本和非硅成本。而单晶和多晶的成本差别主要体现在拉棒和铸锭成本的差别上,一直以来,多晶对于单晶的成本优势建立在铸锭相对于拉棒更高的效率上。切片环节单多晶的切片成本大致相似,与选择的切割方式有关,金刚线切片的成本低于砂浆切片,而单晶的金刚线切片成本略低于多晶金刚线切片。

目前,单晶切片基本已经普及金刚线切片,多晶正由砂浆切片向金刚线切片过渡,且速度非常快。

另外,采用金刚线切片后,硅片企业也在不断推进细线化以进一步降低成本(砂浆切片由于切割方式原因无法做到细线化)。目前,切片领域 70μm 线径的金刚线已经是主流,单晶已经在使用 60μm 的金刚线。另外随着切速的提高和线耗的降低以及硅片的薄片化,硅片成本还将进一步降低。

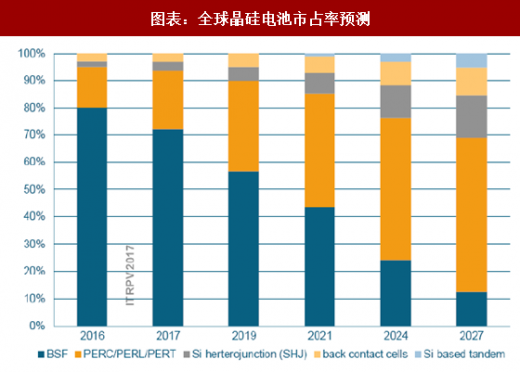

光伏系统成本下降和转换效率提升是实现光伏发电成本下降、最终达成平价上网的双轮驱动因素。近年来光伏系统制造成本大幅下降,成为促进光伏发电成本持续下降的主要驱动因素,但随着组件占电站投资成本比重的降低,一方面组件价格下降对电站收益提升的边际效益呈现递减,且继续下降的空间存在极限;另一方面,除组件以外的土地、资金以及人工等刚性成本占比提升,成为影响光伏发电成本下降的重要因素,因此,通过技术进步提升电池转换效率、提高相同面积组件功率,从而减少同样容量电站所需的光伏面板、土地、支架、线缆以及 EPC 等成本,将成为未来推动行业发展的新动力。根据第七版国际光伏技术路线图的预测,未来单晶电池比多晶电池具有更大的效率提升空间和更快的实现速度,效率差距将进一步扩大。因此,单晶技术路线将在下一阶段通过提升效率降低光伏发电成本的过程中占据更大市场份额。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。