参考观研天下发布《2018年中国银行行业分析报告-市场运营态势与发展前景研究》

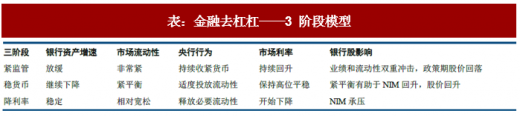

2017 年被市场誉为“金融监管年”,提出的去金融杠杆一系列监管政策对全年以未来金融行业格局均产生了重大影响。在金融去杠杆之初,我们就提出了金融去杠杆的三个阶段:

第一阶段:紧监管。监管层加强行业监管,同时市场流动性收紧,银行资产结构开始调整,资产增速开始放缓,资金利率上抬。(大致期间 2016/12-2017/5,持续 6 个月);

第二阶段:稳货币——消除金融去杠杠对银行资金面上的负面压力。央行适度投放货币量,保持资金面紧平衡格局,确保资金利率不再继续回升,巩固前期严监管政策效果;由于去杠杆政策持续,银行业资产增速继续下降。(大致期间 2017/6-2017/12,持续 6 个月左右)。

第三阶段:降利率——消除金融去杠杠对实体经济的负面影响。金融去杠杆的政策效果显现,资金利率处于高位,更多资金流入实体,资金脱虚向实现象被纠正。但是政策的主导方向是:资金低成本流向实体,从而到金融去杠杆的最后一个阶段,央行必须要释放必要的流动性,来引导资金利率的下行,确保资金低成本流向实体。(大致期间 2018/1-以后,持续至少 6 个月时间)。

实际上,我们的判断在不断地得到印证,金融去杠杆已经在上半年进入“降利率”阶段。2018 年 1 月 25 日,930 普惠金融定向降准释放了 3000 亿的流动性,低于市场预期(此前市场预期在 3000-8000 亿),甚至低于一次普通的中期借贷便利(MLF)投放规模;进而在央行在 4 月 25 日公布下调大部分银行存款准备金率 100 个BP,释放 1.3 万亿资金,9000 亿用于置换将到期的 MLF,4000 亿为新增资金用于增加小微企业贷款投放。

下半年,“降利率”阶段延续,继续降准成为大概率事件,从而金融去杠杆进入尾声。前期“严监管”和“紧货币”双重压力下,会造成企业融资成本高企,不符合“金融服务实体经济”的初衷。而企业融资成本高企,主要是从银行负债端成本上升传导而来。若采用投放公开市场操作(如 MLF 投放)的形式释放流动性,无助于降低银行负债成本,也无助于降低企业融资成本,最终社融规模不会提高,而资金只能在金融部门堆积,这不符合政策意图。因此,我们判断,大概率会采用降准的方式降低银行负债成本(继续置换 MLF 或新增流动性放大存款市场规模),从而实现降低企业融资成本和巩固去杠杆效果的双重目标。

(二)金融去杠杆对银行资产负债表的影响在减少

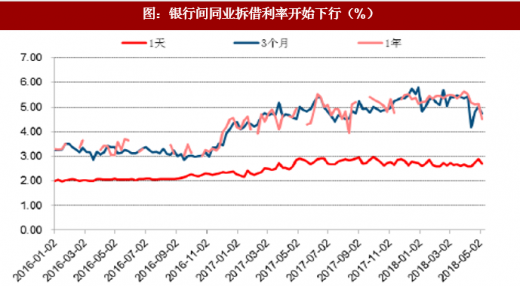

1、同业负债利率企稳下行

始于 2016 年四季度的去杠杆,率先以银行间市场为主战场,央行通过“收短放长”、提升公开市场操作中标利率来去杠杆;此后,从更微观地层面,银监会于 2017 年 3 月末启动“三违反、三套利、四不当、十乱象” 检查,同业业务因此大缩水,同业利率持续上行,这也是导致 2017 年银行综合负债成本上行的核心原因。

而随着金融去杠杆对银行资本的影响基本消除,SHIBOR 利率与银行间同业拆借利率均在进入 2018 年后开始企稳,并于 2018 年 3 月开始表现出下行趋势,这意味着银行同业负债利率已经企稳下行。下半年,我们认为这种趋势仍然是可持续的。

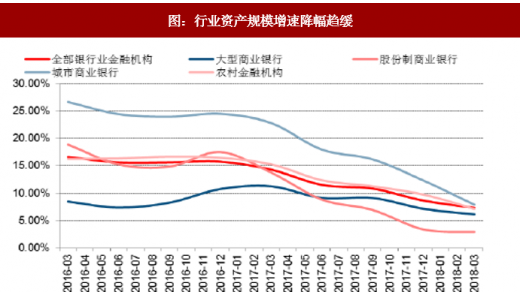

2、“缩表”结束,银行资产规模增速将在下半年企稳

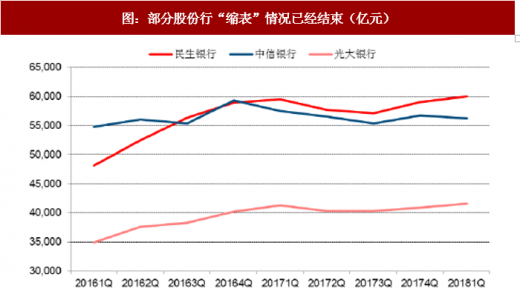

2017 年以来,监管层对银行考核监管愈发趋严,加强了对资管业务、同业业务等方面的监管力度,银行资产端承受一定的压力。面临监管和业绩的双重压力,银行大幅压降了同业业务与部分投资业务,从而使得资产增速放缓,部分股份行甚至出现“缩表”,如民生、中信、光大等。

而根据银保监会最新公布的监管数据,我们发现,2018 年一季度行业资产增速虽然继续呈下降趋势,但增速降幅在逐渐收窄。预计大行和股份行资产增速将在今年率先企稳。此外,从个别银行来看,在 17 年“缩表” 的民生银行和光大银行均结束缩表,资产规模在一季度实现正增长,中信银行的资产规模也已经表现出企稳的迹象。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。