(一)行业利润水平的变动趋势及变动原因

在我国宏观经济持续稳定增长、居民可支配收入和城镇化率不断提高、国家“全面二孩”政策等利好因素刺激下,孕产用品行业的利润水平将保持稳定增长。

对于中高端孕产用品市场,由于产品拥有良好的品牌效应,在款式造型、色彩搭配、面料质感、安全性能等方面也具有相对突出的优势,并且行业进入壁垒较高,新进入品牌企业数量将较为有限。未来中高端孕产用品将占据市场主导地位,在利润率水平保持相对稳定的情况下,获取更高的利润水平。

对于低端孕产用品市场,其行业进入壁垒较低、竞争者较多,相关企业的研发设计能力相对欠缺,存在同质化竞争现象,目前主要以低价策略吸引消费者。随着市场竞争的加剧,其利润率水平可能出现下滑。

(二)行业技术水平及技术特点、行业特有的经营模式、行业的周期性、区域性或季节性特征

1、行业技术水平和技术特点

孕产用品行业技术水平和技术特点主要体现在研发设计能力、生产能力和供应链管理能力等三个方面:

孕妇服装的研发设计主要包括产品概念和产品形象开发、款式和版型设计、面辅料开发、样衣裁剪、版型和工艺论证等,强调外观和质感的统一,追求创新与时尚的结合。孕妇用化妆品的研发设计主要包括料体配方开发、色彩搭配、瓶器和包装设计等,重视天然性、安全性和专业性。

目前,国内孕产用品企业通常通过与国内外研发设计机构合作,或聘请国内外主流设计师,并结合国内特有的传统文化内涵及国人体型、肤质特征,参与到孕产用品研发设计研发过程中,迅速提升自身的研发设计能力,逐渐缩小与国际知名品牌的差距。

(2)生产能力

目前,行业大多数品牌企业将主要生产环节外包给规模化、自动化生产水平较高的专业加工商,产品的质量与安全更有保障。但仍有较大数量的低端产品制造商主要依靠自主生产,或外包给普通加工商,自动化率相对较低。

(3)供应链管理能力

针对孕产用品行业,供应链管理主要涉及供应商、销售网络、订单、存货、生产过程、物流配送、突发情况等方面的控制和协调。一般情况下,行业领先企业主要依托ERP 管理系统实现上述环节的信息获取和实时监管,但仍会出现系统处理能力有限、各子系统之间不兼容、各环节未完全覆盖等问题。行业内数量众多的较小规模企业,信息化程度更不足以支撑起整条供应链管理,供应链管理水平有待提高。

2、行业特有的经营模式

孕产用品行业按产品分类可归属于纺织服装、服饰业,化学原料和化学制品制造业等行业,其遵循市场常见的品牌推广、产品研发设计、生产和采购、销售等业务模式,无特有经营模式。

3、行业的周期性、区域性和季节性

(1)行业周期性

在国内经济持续增长、居民可支配收入逐渐提升,以及现代中国家庭围绕孕妇和小孩为中心的背景下,孕产用品已步入刚性消费品行列,其受宏观经济周期的影响相对较小。

但中国民俗文化十二生肖造成了孕产用品行业特殊的周期性,十二生肖将人的出生年份配以12 种动物,每12 年循环一次。受传统孕育观念的影响,部分地区的部分育龄女性可能考虑避开羊年(比如农历2015 年)生育,而且由于十月怀胎、提前备孕等因素,羊年对孕产用品行业的影响会提前显现。

(2)行业区域性

我国工业化和城市化进程存在区域性差异,导致了各地区居民的收入水平和消费理念不同。在一、二线城市,消费者的消费意愿和购买力较强,对价格的敏感度较低,因此中高端孕产用品占据主导地位;三、四线城市消费者的消费意愿和购买力相对较低,对价格的敏感度较高,中低端孕产用品拥有更大的市场空间。

(3)行业季节性

孕产用品行业存在一定的季节性特征,主要是由于:孕产用品中,服装类产品由于秋冬款式的销售单价普遍高于春夏款式,而且由于十一黄金周、淘宝“双11”购物狂欢节、圣诞等促销节日集中在第四季度,因此每年第四季度的销售额通常高于其他季度。

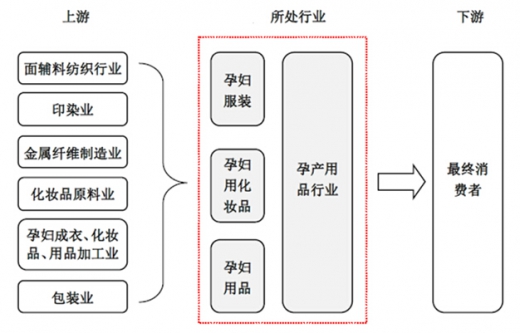

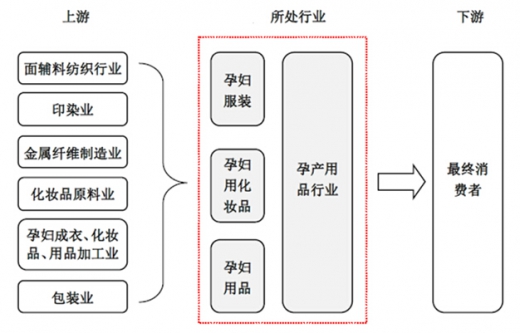

(三)孕产用品行业与上下游行业之间的关联性及其影响

孕产用品行业与上、下游行业之间具有较强的关联性,其业务规模、需求供给状况和利润水平等均在一定程度上受到它们的影响。孕产用品行业的上下游行业如下图所示:

上游的面辅料、印染料、金属纤维、化妆品原料、包装等价格和加工业劳动力成本的上涨,在一定程度上提升了孕产用品行业的经营成本。但同时各种新型面辅料、金属纤维、化妆品原材料和加工、印染技术的升级换代,提升了孕产用品的品质,丰富了孕产用品的外观设计和种类,促进了孕产用品的普及化消费。

孕产用品行业的下游为终端消费者,其收入水平、消费心理、消费偏好、受教育程度、年龄、职业等因素对孕产用品的外观设计、图案色彩、价格、品质都形成较大影响。目前,孕产用品的消费主力为年轻一代育龄女性,其大多在相对优越的环境中长大,拥有独特的个性,追求品质和时尚,推动孕产用品行业朝品牌化、专业化、功能化和时尚化等方向发展。

(四)孕产用品行业竞争情况

1、孕妇服装市场竞争情况

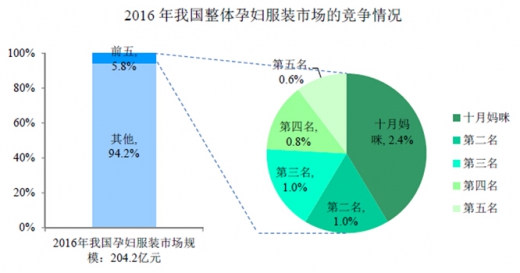

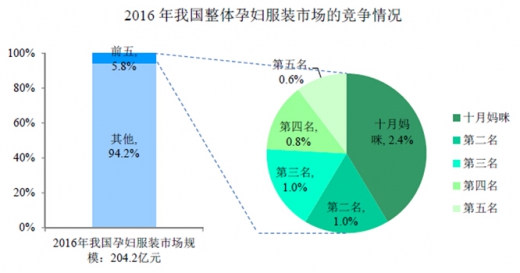

(1)整体孕妇服装市场的竞争格局

我国孕妇服装产业经过 20 多年的发展,目前已形成十月妈咪、快乐屋、惠葆、添香、奇妮等知名品牌企业,以及众多规模较小的企业共同竞争的市场格局,市场集中度较低。根据统计数据,2016 年我国整体孕妇服装市场中销售规模排名前五的企业,合计市场份额仅为5.8%。

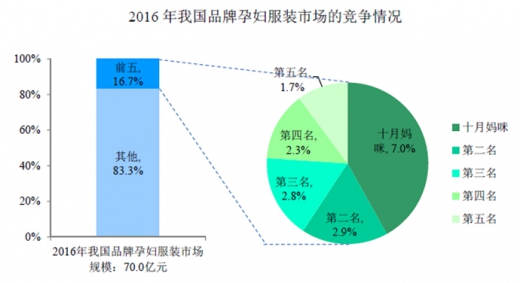

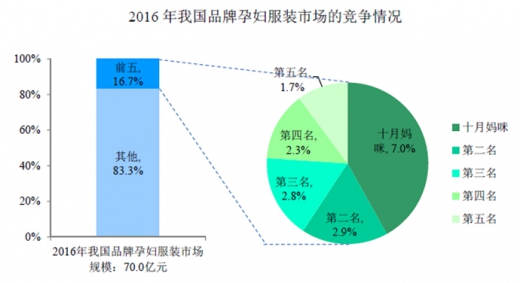

(2)品牌孕妇服装市场的竞争格局

目前,在一、二线城市,品质较好、款式多样化、融入时尚性元素的中高端品牌孕妇服装占据主导地位,市场集中度相对较高;在三、四线城市,各类高中低端产品处于混合竞争格局。据Frost & Sullivan 统计,2016 年我国品牌孕妇服装市场规模约占整体孕妇服装市场规模的1/3,其中销售规模排名前五的品牌企业,合计市场份额为16.7%。

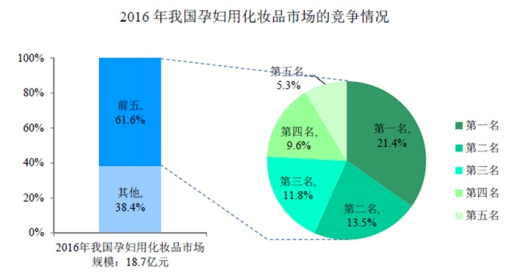

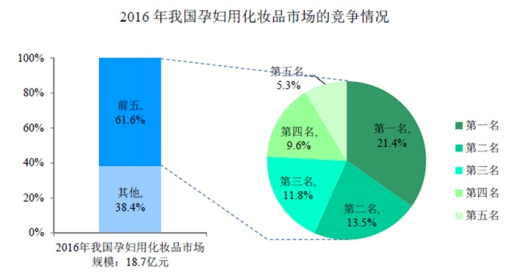

2、孕妇用化妆品市场竞争情况

目前,我国孕妇用化妆品市场尚处于导入期,竞争格局仍未成型。自2004年“十月天使(Annunciation)”进入中国市场以来,我国孕妇用化妆品产业仅有10 余年的发展历程,许多企业依然处于发展初期,行业壁垒未完全形成,未来存在较大的重整空间。

与普通化妆品相比,国内孕妇用化妆品品牌数量较少,市场集中度相对较高。

从品牌类别来看,可分为:① 专业从事孕妇用化妆品的品牌,如十月天使(Annunciation)、亲润等;② 普通化妆品品牌的孕妇用化妆品分支,如帕玛氏(Palmer's)、娇韵诗(Clarins)等。从市场份额来看,根据统计数据,2016 年销售规模排名前五的孕妇用化妆品企业,合计市场占有率为61.6%。

(五)主要竞争企业

1、孕妇服装市场的主要竞争企业

孕妇服装市场的主要竞争对手包括快乐屋、惠葆、添香、奇妮等具有一定品牌知名度和业务规模的企业。根据互联网公开信息,主要竞争企业情况如下表所示:

(1)快乐屋

“快乐屋”隶属于台湾独资企业快乐屋(郑州)服饰有限公司,品牌注册于1997 年,主要从事孕妇服装的企划、设计、生产和销售业务,产品包括孕妇用防辐射服、外出服、居家服、哺乳衣、内衣等。快乐屋拥有线上、线下销售渠道,其中线下采用加盟与直营相结合的模式,线上则主要通过淘宝(含天猫)、1 号店、苏宁易购等第三方电商平台销售。

(2)惠葆

“惠葆”隶属于深圳市丽柏贸易有限公司,创立于 1996 年,主要从事孕妇服装的设计、生产和销售,产品包括孕妇时装、休闲家居、内衣和防辐射四大系列。目前惠葆的线下销售网络覆盖全国,线上已在淘宝(含天猫)、京东等第三方电商平台开设店铺。

(3)添香

“添香”隶属上海添香实业有限公司,创立于 2000 年,主要从事孕妇防辐射服的研发、生产和销售业务,同时开发了孕妇内衣、哺乳衣、孕妇裤等一般孕妇服装产品。目前添香已在全国开设多家线下店铺,同时也在淘宝(含天猫)、京东、1 号店、当当、苏宁易购等第三方电商平台上开设店铺。

(4)奇妮

“奇妮”隶属上海宜信服装有限公司,最终控制方为台湾的奇妮服饰集团,于1992 年进入大陆市场,相关产品包括外出服、居家服、哺乳服、防辐射服等。

目前奇妮以线下销售渠道为主,近年来也开始通过淘宝(含天猫)、京东、蜜芽宝贝等第三方电商平台进行销售。

2、孕妇用化妆品市场的主要竞争对手

孕妇用化妆品市场的主要竞争对手包括袋鼠妈妈、十月天使(Annunciation)、亲润等企业,其基本情况如下:

(1)袋鼠妈妈

“袋鼠妈妈”隶属广州市爱韵生物科技有限公司,创立于 2012 年,主要从事孕产期护肤品的研发及销售业务,产品涵盖补水套装系列、面部护理系列和爽肤/柔肤系列。袋鼠妈妈的销售渠道以线上为主、线下加盟为辅,线上渠道包括淘宝(含天猫)、京东等第三方电商平台、官方在线商城以及微商渠道等多种形式。

(2)十月天使(Annunciation)

“十月天使(Annunciation)”是天津盛世永业科技发展有限公司旗下孕产护肤品牌,产品包括焕彩、舒润、保湿、柔白等系列。十月天使的线下销售网络覆盖全国,同时其也积极布局线上渠道,与各大主流电商平台合作。

(3)亲润

“亲润”隶属广州市淮杰实业有限公司,创立于 2006 年,主营孕产期护肤品的研发和营销,产品覆盖面部保养、卫浴洗护、孕痕修护以及产后护理等多个系列。亲润的线下销售主要采取加盟代理模式;线上通过与淘宝(含天猫)、京东、苏宁易购等电商平台合作,同时自建官方商城的模式进行销售。

(六)行业的进入壁垒

1、品牌壁垒

孕产用品作为女性消费品之一,市场竞争较为激烈,品牌知名度和客户忠诚度系其生存之本。目前,市场上主要的知名孕婴品牌均历经长期的经营积累,在品牌文化宣传、产品质量控制、研发设计创新、营销网络布局等方面投入大量人力、物力。新进入者要创立新品牌和突破市场已有品牌形成的壁垒,需要花费更长的时间和更大的投入。

2、产品质量和安全壁垒

孕产用品属于贴身式消费品,消费者尤为关注其质量和安全,包括研发设计是否符合实用性和舒适性原则、原材料是否无毒无害、生产工艺是否符合规范、检验检疫各项指标是否达标等。孕产用品行业领先者通常建立了一整套涵盖研发设计、采购生产的质量控制体系,严格执行各项检测备案规定,全业务链监控产品品质。新进企业欠缺对持续质量与安全保证的经营积累和工艺水平,短时间内较难建立高标准的质量控制体系。

3、销售渠道壁垒

销售渠道建设是孕产用品企业优化品牌形象、提升产品销量的关键因素。打造具备深度与广度的销售渠道,需要成熟的品牌、丰富的运营经验、优秀的管理团队、大量的资金投入和长期的有效管控。

目前,孕产用品市场知名品牌已广泛布局于一二线城市和较为发达三线城市的优质百货商场,同时也在核心商圈和繁华地段开设旗舰店,或进驻母婴专门店和大型商超。同时随着互联网的快速渗透,该等品牌同样大量占据了淘宝(含天猫)、京东、当当、唯品会、1 号店、蜜芽宝贝、苏宁易购等主流电商平台的孕产用品销售端口。行业新进入者想要抢占既有品牌的渠道资源并建立自身的销售网络,需要较长时间的市场推广、较大的资金投入和较为完善的管理体系。

4、研发设计和创新能力壁垒

随着众多国内企业针对传统服装和化妆品的持续研发设计和创新开发,孕产用品已逐渐摆脱女性附属消费品地位,成为女性孕产期间的必需消费品。目前,孕产用品行业已演变为顺应消费潮流、融入时尚元素、崇尚个性化特质、引进西方创新理念、融入东方传统文化的新兴产业,决定了行业中的企业必须持续具备较强的研发设计和创新能力,对新进入企业构形成较高的壁垒。

5、供应链管理能力壁垒

供应链管理能力对于采取外包生产或委外加工模式,以及线下零售模式的品牌孕产用品企业而言至关重要。企业需要有效运作的供应链管理系统来实现供应商和加盟商的征信管理,采购和销售订单、存货数据、生产进程的实时监控,以及针对促销活动、产品大额退换货或其他突发事件的快速响应。行业新进入者对供应链条中各个环节进行深入了解、提升业务管理和规划能力,需要较长时间的积累。

(七)影响行业发展的有利因素与不利因素

1、影响行业发展的有利因素

(1)“全面二孩”政策的实施,将一定程度上促进孕妇和新生儿数量的增长,进一步释放孕产用品行业的市场需求。

(2)随着中国经济的持续增长和城镇化水平不断提高,中国家庭的平均收入水平也将随之增长。在现代社会优生优育、围绕孕妇和小孩为中心的家庭观念影响下,人们的收入增长又进一步提升了边际消费倾向,推动行业消费规模稳步增长。

(3)随着新一代育龄女性的出现,市场消费心理和消费行为也悄然发生变化,具体表现为消费者更多地关注产品的品牌、质量、个性化和时尚性,追求高品位和高品质的消费方式,推动中高端品牌孕产用品的消费需求持续快速增长。

2、影响行业发展的不利因素

(1)目前行业整体的信息管理系统发展相对滞后,而企业面临庞大的供应商管理、销售网络管理、存货管理、物流配送管理及各环节之间的衔接配合管理等压力,各企业需要针对性的开发符合自身需求的信息管理体系。行业信息化建设水平的欠缺一定程度上限制了行业的快速发展。

(2)随着物价的上涨,企业人工成本、店铺租赁成本、原材料成本、代工成本均面临一定的上涨压力,不利于行业的持续健康发展。但对于品牌孕产用品企业,其可以通过规模化运营降低单位成本,以及通过适度提高产品售价对冲成本上涨风险,所受影响相对较小。

资料来源:中国报告网,转载请注明出处(WW)。

【版权提示】观研报告网倡导尊重与保护知识产权。未经许可,任何人不得复制、转载、或以其他方式使用本网站的内容。如发现本站文章存在版权问题,烦请提供版权疑问、身份证明、版权证明、联系方式等发邮件至kf@chinabaogao.com,我们将及时沟通与处理。